Czy zastanawiałeś się kiedykolwiek, dlaczego twoja rata kredytu jest tak wysoka? Czy wiesz, że istnieją sposoby na zmniejszenie jej wysokości? Odkryj z nami tajemnicę WIBOR!

WIBOR to jedno z najważniejszych pojęć w świecie finansów, jednak wiele osób wciąż nie ma pojęcia, co ono oznacza i jak wpływa na ich portfel. Dzięki naszemu artykułowi odkryjesz tajemnicę WIBOR i dowiesz się, jak możesz obniżyć raty swojego kredytu. Czytaj dalej, aby poznać sekretne sposoby na oszczędzanie i lepsze zarządzanie swoimi finansami!

Stawki WIBOR są ważnym czynnikiem wpływającym na wysokość raty kredytu. Jednakże warto zwrócić uwagę na inne koszty związane z kredytem, takie jak marża banku czy prowizje, które również wpływają na wysokość raty. Warto również śledzić wysokość stóp procentowych, które w znacznym stopniu wpływają na koszt naszego kredytu.

Co to jest WIBOR?

WIBOR (Warszawski Indeks Bankowy Ofert Wnioskowanych) to referencyjna stopa procentowa, która jest wykorzystywana w Polsce do wyceny produktów finansowych, takich jak kredyty, depozyty czy rachunki oszczędnościowe. WIBOR jest obliczany na podstawie ofert, jakie banki składają w procesie wymiany depozytów między sobą.

Jak działa WIBOR?

WIBOR jest obliczany w oparciu o oferty banków dotyczące określonych kwot depozytów, z którymi dany bank chce dokonać wymiany z innymi bankami. Banki składają swoje oferty na określoną kwotę i na określony okres czasu. Następnie, dla każdej kwoty depozytu obliczana jest średnia ważona ofert banków, które składają najkorzystniejsze oferty. Ostateczna wartość WIBOR jest zatem średnią ważoną najlepszych ofert banków, które składają swoje oferty w procesie wymiany depozytów.

Wpływ stawek WIBOR na kredyty

WIBOR jest jednym z czynników wpływających na wysokość raty kredytu. Im wyższa stopa WIBOR, tym wyższa będzie rata kredytu. Jednakże warto zwrócić uwagę, że WIBOR nie jest jedynym czynnikiem wpływającym na wysokość raty kredytu. Na wysokość raty kredytu wpływają również koszty związane z udzieleniem kredytu, takie jak marża banku, prowizje czy opłaty za ubezpieczenie.

W ustaleniu stawki WIBOR zwykle bierze udział 10 banków:

- Bank Gospodarstwa Krajowego (BGK)

- BNP Paribas Bank Polska S.A.

- Bank Handlowy w Warszawie S.A.

- Bank Millennium S.A.

- Bank Pekao S.A.

- Santander Bank Polska S.A.

- Deutsche Bank Polska S.A.

- ING Bank Śląski S.A.

- mBank S.A.

- Powszechna Kasa Oszczędności Bank Polski S.A.

Wartość Wiboru jest ustalana na podstawie wyników ankiety przeprowadzonej wśród banków, które wskazują, jakie są oczekiwania co do stawki procentowej kredytu.

Instytucje biorące udział w ustaleniu stawki WIBOR deklarują wysokość stóp procentowych, na podstawie których są skłonne udzielić kredytu innemu bankowi. Jest to tzw. fixing, który odbywa się w każdy dzień roboczy o godzinie:

11:00 dla terminów: tydzień (SW), 2 tygodnie (2W), 1 miesiąc (1M), 3 miesiące (3M), 6 miesięcy (6M), 1 rok (12M/1Y).

17:00 dla terminów: overnight (O/N), toworrow/next (T/N).

Następnie, agent kalkulacyjny odrzuca dwie najwyższe i dwie najniższe propozycje. Na podstawie pozostałych wartości obliczana jest średnia arytmetyczną, która staje się obowiązującą stawką WIBOR.

Jeśli w ustalaniu stawki WIBOR brało udział mniej banków (np. 8-9 instytucji), agent kalkulacyjny odrzuci wyłącznie po jednej skrajnej propozycji. Jeżeli jednak banków będzie mniej niż 8, żadna ze skrajnych wartości nie będzie odrzucana, a WIBOR zostanie obliczony przy uwzględnieniu wszystkich podanych propozycji.

Wibor, Wibid, Libor, Euribor – czym są te wskaźniki i jak wpływają na nasze finanse?

Jeśli interesujesz się tematyką kredytów, depozytów czy też innych produktów finansowych, z pewnością spotkałeś się z pojęciami takimi jak Wibor, Wibid, Libor czy Euribor. Ale czym dokładnie są te wskaźniki i jak wpływają na nasze finanse? Odpowiedź na to pytanie postaramy się przedstawić w poniższym artykule.

- Wibor – co to za wskaźnik?

Wibor, czyli Warsaw Interbank Offered Rate, to wskaźnik oprocentowania, po którym banki udzielają sobie kredytów między sobą na rynku międzybankowym. Jest on wyznaczany na podstawie stawek oferowanych przez 10 banków, które stanowią panel Wiboru. Wibor określa poziom oprocentowania kredytów krótkoterminowych udzielanych w złotych.

- Wibid – a co to za wskaźnik?

Wibid, czyli Warsaw Interbank Bid Rate, to wskaźnik stawek, po których banki chcą zaciągnąć kredyty między sobą na rynku międzybankowym. Podobnie jak w przypadku Wiboru, Wibid wyznaczany jest na podstawie ofert banków, które wchodzą w skład panelu Wibid. Wibid określa poziom oprocentowania depozytów krótkoterminowych w złotych.

- Libor – a co z tym wskaźnikiem?

Libor, czyli London Interbank Offered Rate, to wskaźnik oprocentowania, po którym banki udzielają sobie kredytów między sobą na rynku międzybankowym w Londynie. Jest on wyznaczany na podstawie ofert złożonych przez 11 banków, które stanowią panel Liboru. Libor określa poziom oprocentowania kredytów krótkoterminowych udzielanych w walutach innych niż złoty.

- Euribor – na czym polega ten wskaźnik?

Euribor, czyli Euro Interbank Offered Rate, to wskaźnik oprocentowania, po którym banki udzielają sobie kredytów między sobą na rynku międzybankowym w strefie euro. Podobnie jak w przypadku Liboru, Euribor wyznaczany jest na podstawie ofert banków, które wchodzą w skład panelu Euriboru. Euribor określa poziom oprocentowania kredytów krótkoterminowych udzielanych w euro.

Jak te wskaźniki wpływają na Twoje finanse?

Wibor, Wibid, Libor i Euribor są wskaźnikami, które wpływają na stawki procentowe kredytów. Jeśli wskaźniki te wzrastają, to zwiększa się również koszt kredytu. Dlatego warto obserwować te wskaźniki i wybierać kredyty, których stawki są uzależnione od niższych wskaźników.

Czy WIBOR wpływa na oprocentowanie wszystkich kredytów?

WIBOR wpływa tylko na oprocentowanie kredytów, których obliczenia uwzględniają ten wskaźnik. Najczęściej dotyczy to kredytów hipotecznych, jednak zmienne oprocentowanie spotykane jest również w przypadku kredytów gotówkowych, samochodowych oraz różnych rodzajów kredytów firmowych.

Która z stawek WIBOR jest bardziej korzystna – WIBOR 3M czy WIBOR 6M?

Aby odpowiedzieć na to pytanie, trzeba rozważyć kwestię zarówno z perspektywy kredytobiorcy, który spłaca kredyt hipoteczny o oprocentowaniu zmiennym opartym na stawce WIBOR, jak i z punktu widzenia deponenta lub inwestora, którzy inwestują swoje oszczędności w produkty finansowe związane z tym wskaźnikiem, takie jak konta oszczędnościowe, lokaty terminowe i obligacje korporacyjne.

Dla osoby spłacającej kredyt z oprocentowaniem zmiennym, korzystniejsza jest niższa stawka WIBOR, ponieważ wtedy odsetki naliczane od pożyczonej kwoty będą mniejsze. Na dzień 6 lutego 2023 roku różnica między stawką WIBOR 6M a WIBOR 3M wynosiła 0,08%. Zazwyczaj stawka 6-miesięczna jest wyższa od jej 3-miesięcznego odpowiednika, co sugeruje, że w tym przypadku korzystniejsza jest stawka WIBOR 3M. Jednak ważne jest także to, jak często odbywa się aktualizacja oprocentowania kredytów hipotecznych z oprocentowaniem zmiennym.

Inflacja a stawka WIBOR

W przypadku stawki WIBOR 3M oprocentowanie kredytu jest aktualizowane co trzy miesiące, podczas gdy stawka WIBOR 6M oznacza aktualizację oprocentowania co 6 miesięcy. Jeśli Rada Polityki Pieniężnej obniża stopy procentowe w reakcji na sytuację gospodarczą, koszty obsługi kredytów z oprocentowaniem zmiennym zaczynają spadać, co oznacza, że korzystniejsza jest częstsza aktualizacja oprocentowania, a tym samym wybór stawki WIBOR 3M.

Z drugiej strony, Rada Polityki Pieniężnej może zdecydować się na serię podwyżek stóp procentowych, na przykład w celu zahamowania dynamicznego wzrostu inflacji. Od października 2021 roku obserwujemy taki cykl podwyżek, a stopa referencyjna NBP została podniesiona już 11 razy, od poziomu 0,1% do obecnego poziomu 6,75% (stan na 9 lutego 2023 roku). W takim przypadku sytuacja wielu kredytobiorców może stać się trudniejsza. Osoby spłacające kredyty z oprocentowaniem opartym na stawce WIBOR 6M mogą jednak liczyć na rzadszą aktualizację stopy procentowej.

Jeśli jesteś zainteresowany najlepszym kontem oszczędnościowym, to im stawka WIBOR jest wyższa, tym dla Twoich finansów lepiej. Oszczędzasz więcej.

Ile wynosi aktualny WIBOR?

Według stanu na 02.03.2023 r.:

| WIBOR ON | 6,55% (-0,0900) |

| WIBOR TN | 6,74% (0,0000) |

| WIBOR SW | 6,83% (0,0000) |

| WIBOR 1M | 6,88% (0,0100) |

| WIBOR 3M | 6,94% (0,0000) |

| WIBOR 6M | 7,00% (0,0000) |

| WIBOR 1R | 7,10% (0,0000) |

Jak wybrać najlepszy kredyt?

Przy wyborze kredytu warto porównać oferty różnych banków i zwrócić uwagę nie tylko na wysokość stawki WIBOR, ale również na inne koszty związane z kredytem. Należy dokładnie przeanalizować umowę kredytową, w tym wysokość marży banku oraz prowizji, która będzie pobierana przy udzieleniu kredytu. A także poziom stóp procentowych, aby jak najkorzystniej spłacać swój kredyt.

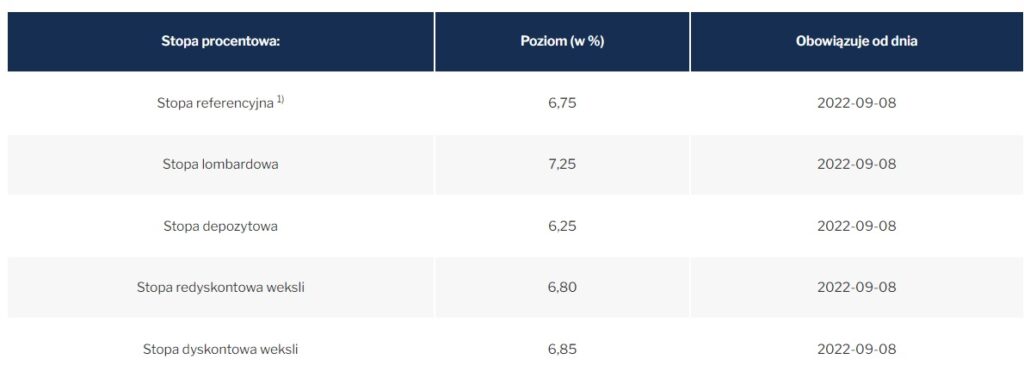

Przegląd stóp procentowych w Polsce

W dzisiejszych czasach coraz więcej osób decyduje się na wzięcie kredytu na zakup mieszkania. Jednym z najważniejszych czynników, które wpływają na koszt takiego kredytu, są stopy procentowe. Dlatego też w niniejszym artykule postaramy się omówić, czym są stopy procentowe, jakie stopy procentowe obecnie obowiązują w Polsce oraz jakie są przewidywania co do ich przyszłych zmian.

| Rok | Stopa referencyjna NBP | Stopa depozytowa NBP | Stopa lombardowa NBP |

|---|---|---|---|

| 2015 | 1,50% | 0,50% | 2,50% |

| 2016 | 1,50% | 0,00% | 2,50% |

| 2017 | 1,50% | -0,40% | 2,50% |

| 2018 | 1,50% | -0,50% | 2,50% |

| 2019 | 1,50% | -0,50% | 2,50% |

| 2020 | 0,10% | -0,50% | 0,50% |

| 2021 | 1,75% | 1,25% | 2,25% |

| 2022 | 6,75% | 1,25% | 2,25% |

| 2023 | 6,75% | 6,25% | 7,25% |

Czym są stopy procentowe?

Stopy procentowe są narzędziem polityki monetarnej banków centralnych, które wpływają na koszt pożyczek i kredytów dla klientów banków. Oznaczają one koszt kapitału, jakim dysponują banki na rynku międzybankowym.

W Polsce stopy procentowe ustala Narodowy Bank Polski (NBP). Główną funkcją NBP jest utrzymanie stabilności cen w kraju, a jednym ze sposobów na osiągnięcie tego celu jest kontrolowanie stóp procentowych.

Jakie stopy procentowe obecnie obowiązują w Polsce?

Obecnie w Polsce obowiązują następujące stopy procentowe:

- Stopa referencyjna NBP: 6,75%

- Stopa depozytowa NBP: 6,25%

- Stopa lombardowa NBP: 7,25%

Stopa referencyjna NBP to podstawowa stopa procentowa, która wpływa na pozostałe stopy procentowe na rynku. Stopa depozytowa NBP jest to stopa, którą banki otrzymują za trzymanie środków na rachunkach w NBP. Stopa lombardowa NBP to stopa, po której banki mogą uzyskać kredyt od NBP.

Przewidywania co do przyszłych zmian stóp procentowych

Według ekspertów, w najbliższych miesiącach nie należy spodziewać się znaczących zmian stóp procentowych w Polsce. NBP od dłuższego czasu utrzymuje niskie stopy procentowe, co ma na celu pobudzenie gospodarki i zwiększenie poziomu inwestycji. Jednakże, należy pamiętać, że sytuacja na rynku finansowym jest dynamiczna i przewidywania co do przyszłych zmian stóp procentowych mogą ulec zmianie w zależności od sytuacji gospodarczej w kraju i na świecie.

Statystyki:

- Według raportu Biura Informacji Kredytowej (BIK) z 2020 roku, w Polsce w ciągu ostatnich pięciu lat najwięcej zaciągano kredytów hipotecznych, a ich średni okres spłaty wynosił około 20 lat. Źródło: https://www.bik.pl/centrum-prasowe/aktualnosci/najwiecej-kredytow-w-ciagu-5-lat-przeznaczono-na-cel-mieszkaniowy

- Dane Głównego Urzędu Statystycznego (GUS) pokazują, że w 2020 roku odnotowano wzrost liczby kredytów gotówkowych w porównaniu do poprzedniego roku. Źródło: https://stat.gov.pl/obszary-tematyczne/kredyty-bankowe-i-niebankowe/kredyty-bankowe-i-niebankowe/wskazniki-dla-kredytow-bankowych-i-niebankowych-w-2020-r-,5,15.html

Ciekawostka:

Zaskakujący pozew frankowy – jakich jeszcze nie było, w którym łodzianin domaga się od banku zwrotu swoich pieniędzy

Pozew frankowy, co to takiego?

Pozew frankowy to termin, którym określa się proces sądowy pomiędzy klientem a bankiem, który oferował kredyt we frankach szwajcarskich. Klienci twierdzą, że nie zostali poinformowani o ryzyku związanym z takim kredytem. Gdy kurs franka szwajcarskiego wzrastał, spłata kredytu była znacznie droższa. Dlatego klienci czują się oszukani i domagają się zwrotu swoich pieniędzy.

Historia łodzianina

Klient zaciągnął kredyt we frankach szwajcarskich, gdyż bank przekonywał, że jest to opłacalna opcja. Jednakże, gdy kurs franka wzrósł, spłata kredytu stała się bardzo kosztowna. Wówczas, lodzinin zdecydował się na pozew przeciwko bankowi, domagając się zwrotu swoich pieniędzy. Sprawa ta jest wyjątkowa, ponieważ lodzinin ma dokumenty potwierdzające, że był wprowadzany w błąd przez bank.

Czym grozi pozew frankowy dla banków?

Pozew frankowy jest dla banków bardzo niekorzystny, ponieważ w przypadku przegrania procesu, muszą zwrócić klientom ogromne sumy pieniędzy w ramach odszkodowań a umowy zostaną unieważnione.

Podsumowanie

Sprawa łodzianina i jego pozew frankowy to tylko wierzchołek góry lodowej. Wiele osób zdecydowało się na kredyt we frankach szwajcarskich, a obecnie czują się oszukani i domagają się zwrotu swoich pieniędzy. Jeśli posiadasz taki kredyt, to warto walczyć o swoje prawa i zastanowić się nad podjęciem procesu sądowego przeciwko bankowi. Jednakże, przed podjęciem takiej decyzji, warto skonsultować się z prawnikiem, który dokładnie przeanalizuje Twoją sytuację i doradzi Ci, jakie kroki należy podjąć.

WIBOR – najczęstsze pytania i odpowiedzi

Wibor, Wibid, Libor i Euribor to referencyjne stawki procentowe, na podstawie których banki ustalają oprocentowanie swoich produktów finansowych, takich jak kredyty, lokaty czy hipoteki.

Wibor i Wibid to stawki procentowe, które ustalają banki w Polsce. Wibor dotyczy krótkoterminowych kredytów międzybankowych, a Wibid – depozytów. Libor i Euribor to międzynarodowe stawki procentowe, wyliczane na podstawie transakcji międzybankowych dokonywanych w Londynie i Europie.

Oprocentowanie kredytu jest ściśle związane z referencyjnymi stawkami procentowymi. Im wyższa stawka Wiboru, Wibidu, Liboru czy Euriboru, tym wyższe koszty kredytu dla kredytobiorcy.

W Polsce alternatywą dla Wiboru i Wibidu jest stawka NBP. W międzynarodowej skali alternatywą dla Liboru i Euriboru są stawki procentowe SONIA, SOFR czy ESTER, które są wyliczane na podstawie transakcji na rynku repo w Wielkiej Brytanii, USA i strefie euro.

W przestrzeni publicznej pojawia się coraz więcej informacji o pozwach składanych przeciwko bankom w sprawie wskaźnika WIBOR. Piszemy o tym w artykule: Odszkodowanie za WIBOR.

źródła:

1. grafika https://nbp.pl/polityka-pieniezna/decyzje-rpp/podstawowe-stopy-procentowe-nbp/

2. https://nbp.pl/polityka-pieniezna/rada-polityki-pienieznej/

3. https://lodz.wyborcza.pl/lodz/7,35136,29522443,pozew-frankowy-jakiego-jeszcze-nie-bylo-lodzinin-zada-od-banku.html