Konsolidacja długów komorniczych: Funkcjonowanie, wymagania i skutki

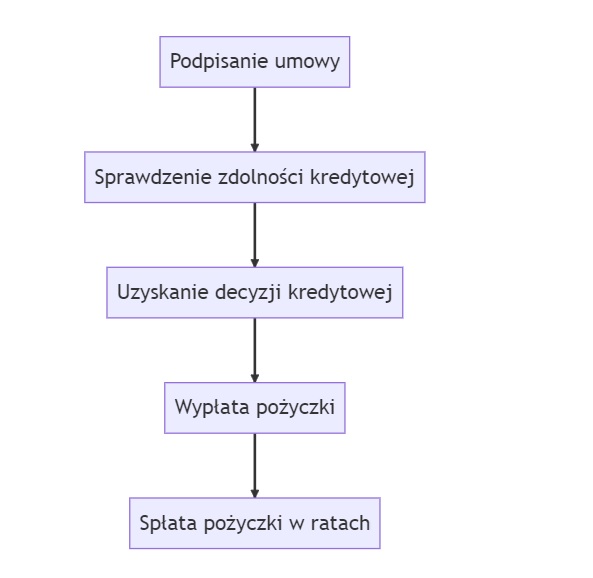

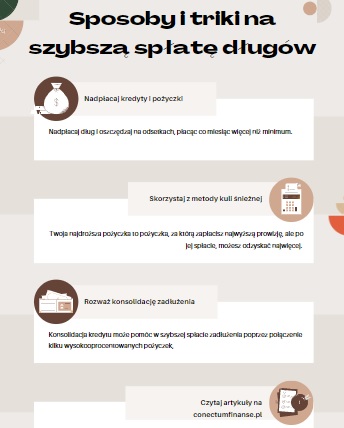

Konsolidacja długów komorniczych to proces finansowy, który pozwala osobom zadłużonym zredukować swoje długi poprzez połączenie ich w jedno, nowe zobowiązanie. Jest to popularna metoda rozwiązywania problemów zadłużenia, pozwalająca na uporządkowanie finansów i uniknięcie problemów z komornikiem. W tym artykule przedstawimy jak działa konsolidacja długów komorniczych, omówimy zalety i wady tej metody, porównamy ją z innymi …

Konsolidacja długów komorniczych: Funkcjonowanie, wymagania i skutki Read More »