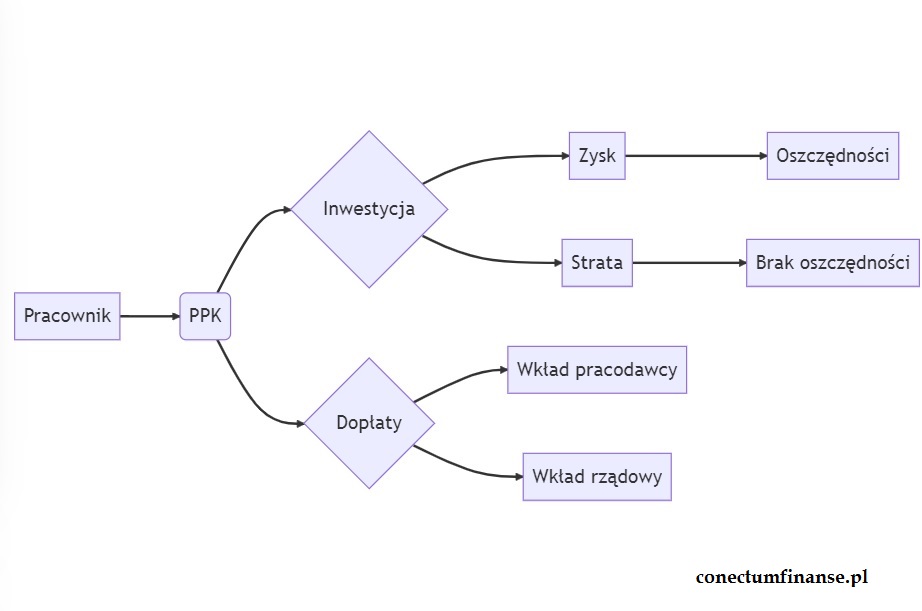

Inwestowanie w PPK może być dobrym sposobem na oszczędzanie na przyszłą emeryturę oraz korzyści podatkowe. Jednocześnie, decyzja o zainwestowaniu w PPK powinna być dokładnie przemyślana i oparta na osobistej sytuacji finansowej i planach na przyszłość.

Przykład oszczędności w PPK

| Element | Wartość |

|---|---|

| Wkład pracownika (10% wynagrodzenia brutto) | 500 zł/mies. |

| Wkład pracodawcy (3,5% wynagrodzenia brutto) | 175 zł/mies. |

| Dopłata rządu (240 zł rocznie) | 20 zł/mies. |

| Całkowity miesięczny wkład | 695 zł/mies. |

| Całkowity roczny wkład | 8340 zł/rok |

| Oszczędności po 30 latach (przy 5% rocznym wzroście) | 446 000 zł |

Przykład oszczędzania w PPK – czy warto inwestować?

Jeśli szukasz sposobu na oszczędzanie, Powszechne Programy Emerytalne (PPK) mogą być odpowiedzią na Twoje potrzeby. Ale czy warto zainwestować swoje pieniądze w ten program? W tym artykule omówimy przykład oszczędzania w PPK i wyjaśnimy, dlaczego jest to opłacalna opcja.

Jak działa PPK?

PPK to program emerytalny wprowadzony przez rząd Polski w 2019 roku. Jego celem jest zapewnienie dodatkowych środków na emeryturę dla pracowników. Program jest dobrowolny dla pracowników, ale obowiązkowy dla pracodawców. Każdy pracownik może zainwestować w PPK część swojej pensji, a pracodawca dokłada do niej dodatkowe środki.

Wymagania wobec pracodawcy i pracownika

| Wymaganie | Pracodawca | Pracownik |

|---|---|---|

| Wprowadzenie programu PPK | Tak | – |

| Wpłacenie wkładu pracodawcy | Tak | – |

| Wpłacenie wkładu własnego | – | Tak |

| Wybór funduszu inwestycyjnego | Tak | Tak |

| Udzielanie informacji o programie | Tak | Tak |

| Wypłacanie środków | – | Tak |

Oszczędzanie w PPK – jak to działa?

Przykład oszczędzania w PPK może wyglądać następująco: pracownik z pensją w wysokości 4000 złotych miesięcznie zdecydował się inwestować 2% swojej pensji w PPK. Jego pracodawca dołożył 1,5% swojej pensji do programu. W ciągu roku pracownik zainwestował w PPK 960 złotych, a jego pracodawca dołożył kolejne 720 złotych.

Zalety i wady inwestowania w PPK

| Zalety | Wady |

|---|---|

| Możliwość oszczędzania na przyszłą emeryturę | Brak możliwości wypłaty środków przed emeryturą |

| Korzyści podatkowe (ulga do 2800 zł rocznie) | Koszty zarządzania |

| Dodatkowe wkłady pracodawcy i dopłaty rządu | Wpłaty nie są łatwo dostępne |

| Długoterminowe inwestowanie | Ryzyko związane z inwestycjami na rynku kapitałowym |

| Ochrona przed inflacją | |

| Możliwość wyboru funduszu inwestycyjnego |

Dlaczego warto inwestować w PPK?

Przede wszystkim, inwestowanie w PPK to sposób na oszczędzanie na emeryturę. W przyszłości, gdy pracownik przejdzie na emeryturę, będzie miał dostęp do oszczędności zgromadzonych w ramach programu. Ponadto, PPK oferuje szereg korzyści podatkowych. Wpłaty na PPK są zwolnione z podatku dochodowego od osób fizycznych (PIT), a także z podatku od spadków i darowizn.

Oprócz tego, PPK oferuje też dodatkowe korzyści w postaci wkładów pracodawcy i rządowych dopłat. Pracodawca może dołożyć do PPK do 4% pensji pracownika, co zwiększa wysokość oszczędności w programie. Rząd natomiast oferuje jednorazową dopłatę do PPK w wysokości 250 złotych.

Czy warto inwestować w PPK?

Przykład oszczędzania w PPK pokazuje, że inwestowanie w ten program może być opłacalne dla pracowników. Oszczędzanie w PPK to sposób na zabezpieczenie przyszłej emerytury oraz korzyści podatkowe. Ponadto, program oferuje możliwość korzystania z dodatkowych wkładów pracodawcy i rządowych dopłat.

Oczywiście, jak w każdej inwestycji, istnieją pewne ryzyka. Warto więc dokładnie przemyśleć swoją decyzję przed zainwestowaniem w PPK. Należy pamiętać, że oszczędzanie w programie jest długoterminowe, a środki zgromadzone w ramach PPK nie są łatwo dostępne. Dlatego warto przed podjęciem decyzji o zainwestowaniu w PPK, dokładnie przemyśleć swoją sytuację finansową oraz cel, na który chcemy przeznaczyć zgromadzone w programie środki.

Wdrażanie Pracowniczych Planów Kapitałowych (PPK) – jakie obowiązki ma pracodawca?

W ostatnich latach w Polsce pojawiło się wiele nowych regulacji dotyczących PPK. Wprowadzenie tego systemu to ważny krok w kierunku zabezpieczenia przyszłości pracowników. Jednakże, wprowadzenie PPK wymaga od pracodawców spełnienia określonych obowiązków, o których warto wiedzieć przed rozpoczęciem procesu wdrażania systemu.

- Zgłoszenie PPK do ZUS

Pracodawca jest zobowiązany zgłosić do ZUS, że w jego firmie wprowadzono system PPK. W przypadku niewypełnienia tego obowiązku, grożą sankcje finansowe.

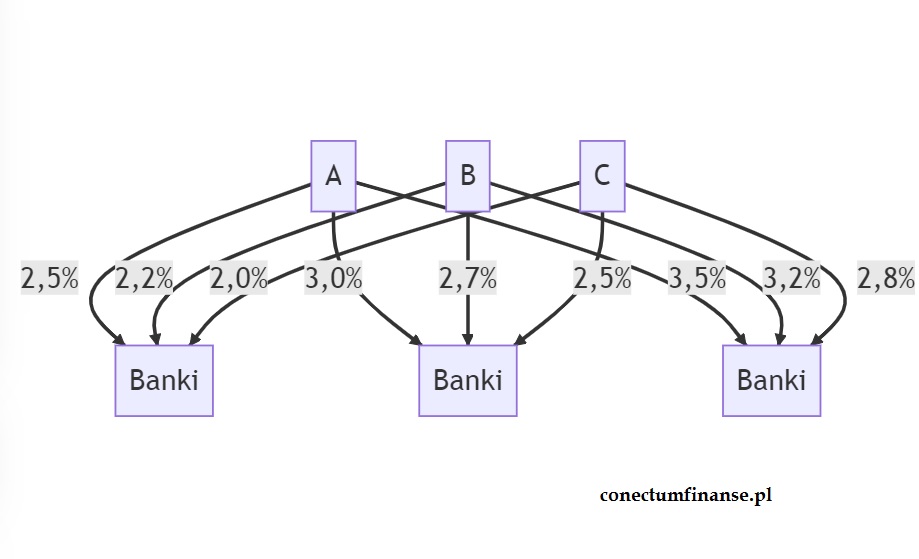

- Wybór instytucji finansowej

Pracodawca musi wybrać instytucję finansową, która zarządzać będzie środkami zgromadzonymi na rachunkach pracowników w ramach PPK. Ważne, aby wybór był odpowiedzialny i dokładnie przemyślany, ponieważ jest to decyzja, która wpłynie na finanse pracowników.

- Wybór grupy pracowników objętych PPK

Pracodawca musi wyznaczyć grupę pracowników objętych PPK, jednakże wykluczone są osoby zatrudnione na podstawie umowy zlecenia lub o dzieło, jak również osoby, które już osiągnęły wiek emerytalny.

- Informacja dla pracowników

Pracodawca jest zobowiązany do poinformowania swoich pracowników o wprowadzeniu systemu PPK, a także o wszelkich zmianach w tym zakresie. Warto przygotować szczegółowe materiały informacyjne, aby pracownicy mieli jasny i przejrzysty obraz na temat PPK.

- Utworzenie konta PPK dla pracowników

Pracodawca musi utworzyć konto PPK dla każdego pracownika objętego systemem. Na tym koncie będą gromadzone środki zgromadzone w ramach PPK.

Podsumowując, wprowadzenie PPK to ważny krok w kierunku zabezpieczenia przyszłości pracowników. Jednakże, aby wdrożenie tego systemu było skuteczne, pracodawcy muszą spełnić określone obowiązki, o których warto pamiętać przed rozpoczęciem procesu wdrażania PPK.

Czy jednak PPK są rzeczywiście opłacalne dla pracowników?

Z jednej strony, Pracownicze Plany Kapitałowe pozwalają na regularne oszczędzanie środków, co w przyszłości może przyczynić się do zabezpieczenia emerytalnego pracowników. W ramach systemu pracownicy otrzymują również korzyści podatkowe – wpłaty na PPK są bowiem zwolnione z podatku dochodowego.

Z drugiej strony, wprowadzenie PPK wiąże się dla pracodawców z określonymi obowiązkami, takimi jak wybór instytucji finansowej zarządzającej środkami zgromadzonymi na kontach pracowników czy regularne przekazywanie składek na konta PPK. Ponadto, nie wszyscy pracownicy są objęci systemem – wyłączeni z PPK są między innymi pracownicy zatrudnieni na umowę zlecenie lub o dzieło oraz osoby, które osiągnęły wiek emerytalny.

Warto również zwrócić uwagę na to, że Pracownicze Plany Kapitałowe to system długoterminowy, który wymaga regularnych wpłat i cierpliwości. Pracownicy muszą być świadomi, że oszczędzanie na PPK to inwestycja na przyszłość, która może przynieść korzyści dopiero po wielu latach.

Podsumowując, wprowadzenie Pracowniczych Planów Kapitałowych to krok w kierunku zabezpieczenia przyszłości pracowników. Jednakże, decyzja o wprowadzeniu PPK powinna być dokładnie przemyślana i oparta na indywidualnych potrzebach i sytuacji finansowej pracowników oraz firmy. Warto również pamiętać o określonych obowiązkach związanych z wprowadzeniem systemu oraz o tym, że korzyści z PPK to inwestycja na przyszłość, wymagająca regularnych wpłat i cierpliwości.

Podsumowanie

Przykład oszczędzania w PPK pokazuje, że program ten może być dobrym sposobem na oszczędzanie na emeryturę oraz korzyści podatkowe. Inwestowanie w PPK daje także możliwość korzystania z dodatkowych wkładów pracodawcy i rządowych dopłat. Jednocześnie, przed zainwestowaniem w program warto dokładnie przeanalizować swoją sytuację finansową i ocenić, czy inwestycja ta jest dla nas opłacalna.

PPK – częste pytania i odpowiedzi:

- Czym jest program PPK?

Program PPK to program emerytalny, który ma na celu zachęcenie pracowników do regularnego oszczędzania na przyszłą emeryturę. W ramach programu pracodawca musi wpłacać dodatkowe środki na prywatne konto pracownika, który również ma możliwość dobrowolnego oszczędzania. - Jakie korzyści oferuje PPK?

Program PPK oferuje wiele korzyści, w tym dodatkowe wkłady pracodawcy, dopłaty rządu, korzyści podatkowe, ochronę przed inflacją oraz długoterminowe inwestowanie. Ponadto, oszczędności zgromadzone w ramach PPK są przenoszone między pracodawcami, dzięki czemu pracownik może kontynuować oszczędzanie nawet po zmianie miejsca pracy. - Jakie są wymagania dla pracodawcy i pracownika w ramach PPK?

Pracodawca musi wprowadzić program PPK w swojej firmie oraz wpłacać dodatkowe środki na konto pracownika. Pracownik natomiast ma obowiązek wpłacać wkład własny, wybrać fundusz inwestycyjny oraz zgłosić swoją chęć uczestnictwa w programie. - Czy wypłata środków zgromadzonych w PPK jest możliwa przed emeryturą?

Zgromadzone środki w ramach PPK nie mogą być wypłacane przed emeryturą, z wyjątkiem sytuacji takich jak choroba, niepełnosprawność lub śmierć. W takich przypadkach pracownik ma możliwość wypłaty środków, jednak wiąże się to z pewnymi ograniczeniami i kosztami.