PPK 2024 – zostać czy uciekać? Program emerytalny.

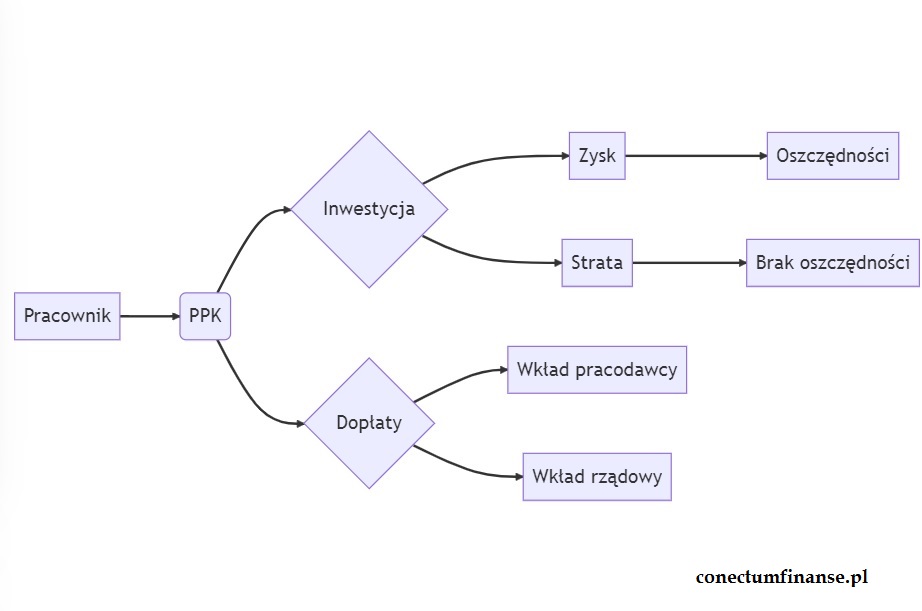

Inwestowanie w PPK może być dobrym sposobem na oszczędzanie na przyszłą emeryturę oraz korzyści podatkowe. Jednocześnie, decyzja o zainwestowaniu w PPK powinna być dokładnie przemyślana i oparta na osobistej sytuacji finansowej i planach na przyszłość. Przykład oszczędności w PPK Element Wartość Wkład pracownika (10% wynagrodzenia brutto) 500 zł/mies. Wkład pracodawcy (3,5% wynagrodzenia brutto) 175 zł/mies. …

PPK 2024 – zostać czy uciekać? Program emerytalny. Read More »