Problem z chwilówkami: umorzenie, refinansowanie

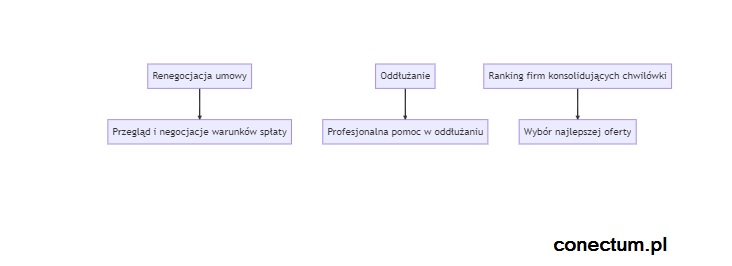

Chwilówki w Polsce: Rozpocznijmy od Podstaw Chwilówki są popularnym zjawiskiem na polskim rynku finansowym. Warto zrozumieć, czym dokładnie są i jakie niosą ze sobą konsekwencje. Chwilówki to krótkoterminowe pożyczki, które udzielane są na stosunkowo krótki okres czasu, zazwyczaj od kilku tygodni do kilku miesięcy. Oferowane przez różne instytucje finansowe, chwilówki cieszą się dużą popularnością ze …

Problem z chwilówkami: umorzenie, refinansowanie Read More »