Kredyt hipoteczny to jedna z najważniejszych decyzji finansowych, jakie podejmują osoby planujące zakup nieruchomości. Tani kredyt hipoteczny z oprocentowaniem na poziomie 2% jest bardzo atrakcyjną opcją dla potencjalnych kredytobiorców. Jednak, aby móc skorzystać z takiej oferty, należy spełnić kilka warunków.

Czym jest kredyt 2 procent?

Kredyt 2 procent to rozwiązanie wprowadzone przez polski rząd mające na celu zwiększyć dostępność do własnego mieszkania, będące programem dopłat do kredytu mieszkaniowego.

Kredyt będzie mogła uzyskać osoba do 45. roku życia, która nie ma i nie miała mieszkania, domu ani spółdzielczego prawa do lokalu lub domu. W przypadku małżeństwa lub rodziców co najmniej jednego wspólnego dziecka, warunek wieku spełnić będzie musiało przynajmniej jedno z nich.

Kredyt hipoteczny to rodzaj pożyczki długoterminowej, którą bank udziela na zakup nieruchomości. W zamian za pożyczenie środków bank wymaga zabezpieczenia w postaci hipoteki na nieruchomości. Kredyt hipoteczny jest jednym z najczęściej wykorzystywanych instrumentów finansowych do zakupu nieruchomości, a jednym z czynników, które wpływają na decyzję o wyborze kredytu hipotecznego, jest jego oprocentowanie.

Tani kredyt hipoteczny 2% to oferta banku, która przyciąga uwagę klientów ze względu na niskie oprocentowanie. W przypadku kredytów hipotecznych, oprocentowanie jest jednym z najważniejszych kosztów, jakie ponosi kredytobiorca. Dlatego oferta kredytu hipotecznego z oprocentowaniem 2% stanowi bardzo atrakcyjną opcję dla osób, które poszukują korzystnej pożyczki długoterminowej na zakup nieruchomości.

Jak działa kredyt 2 procent?

Kredyt będzie działał na zasadzie dopłaty do kredytu hipotecznego. Dopłata do rat kredytu mieszkaniowego to różnica między stałą stopą ustaloną w oparciu o średnie oprocentowanie kredytów o stałej stopie w bankach kredytujących, a oprocentowaniem kredytu zgodnie ze stopą 2%. Dopłata będzie przysługiwała przez 10 lat.

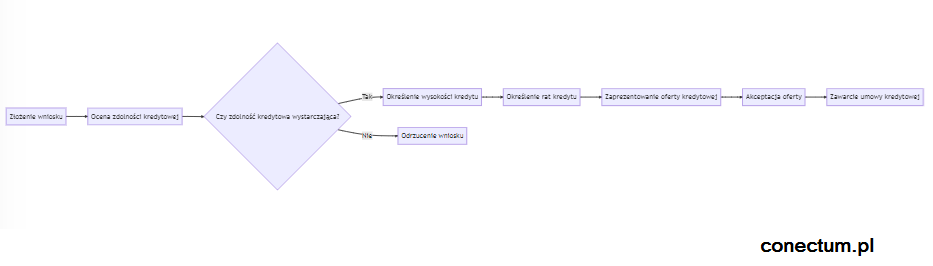

Otrzymanie taniego kredytu hipotecznego z oprocentowaniem 2% wymaga spełnienia kilku warunków, w tym dostarczenia bankowi niezbędnych dokumentów, wniesienia odpowiedniego wkładu własnego, pozytywnej oceny zdolności kredytowej oraz zabezpieczenia kredytu hipotecznego.

Wymagane dokumenty to m.in. dowód osobisty, zaświadczenie o zatrudnieniu i zarobkach, dokumenty potwierdzające źródło dochodów oraz dokumenty dotyczące nieruchomości. Wysokość wkładu własnego zależy od wymagań banku, ale zazwyczaj wynosi co najmniej 10-20% wartości nieruchomości.

Ocena zdolności kredytowej to proces, w którym bank sprawdza historię kredytową, zdolność do spłaty pożyczki oraz źródła dochodów kredytobiorcy. Wynik oceny wpływa na decyzję banku o udzieleniu kredytu hipotecznego z oprocentowaniem 2% lub odrzuceniu wniosku kredytowego.

Czas trwania kredytu hipotecznego to okres, na który zostaje udzielona pożyczka. Zazwyczaj wynosi on od kilku do kilkudziesięciu lat. W zależności od indywidualnych potrzeb kredytobiorcy, czas ten może zostać dostosowany do ich preferencji.

Kto będzie mógł skorzystać z kredytu hipotecznego na 2%?

Przykład ze strony Ministerstwa Rozwoju i Technologii

Małżeństwo z jednym dzieckiem wzięło kredyt na okres 30 lat na kwotę 550 tys. zł. Oprocentowanie o stałej stopie wynosi 8,46%. Dla ustalenia dopłaty jest one pomniejszone o 10% (uwzględnienie składnika marży), czyli wynosi 7,61%.

- W okresie 10 lat dopłata ze środków Rządowego Funduszu Mieszkaniowego pomniejszy ratę. Raty kapitałowo-odsetkowe będą w tym czasie malejące, dlatego rata i wysokość dopłaty będą się zmieniały.

- Dla pierwszej raty różnica to prawie 2,6 tys. zł. Rata bez dopłaty wyniesie ok. 5,4 tys. zł, a z dopłatą ok. 2,8 tys. zł.

- Po 10 latach kredytobiorca będzie spłacał kredyt w formie stałej raty kapitałowo-odsetkowej (przejście na tzw. annuitet). Bez zmiany oprocentowania miesięcznie będzie to 3 172,74 zł. Kwota ta może być niższa np. z uwagi na nadpłatę kredytu czy niższe stopy procentowe.

- Dla porównania spłata kredytu w formie równych rat kapitałowo-odsetkowych (annuitet dla całego okresu – 30 lat) bez dopłaty wynosiłaby 4 213,44 zł.

Wymagane dokumenty

W celu otrzymania kredytu hipotecznego, kredytobiorca musi dostarczyć bankowi szereg dokumentów. Wśród nich najważniejsze to: dowód osobisty, zaświadczenie o zatrudnieniu i zarobkach, dokumenty potwierdzające źródło dochodów oraz dokumenty dotyczące nieruchomości, na której będzie zaciągnięty kredyt. Dokumenty te są niezbędne do dokonania pełnej oceny zdolności kredytowej kredytobiorcy.

Wysokość wkładu własnego

Wysokość wkładu własnego to jedna z najważniejszych kwestii, które decydują o ostatecznej decyzji banku w sprawie udzielenia kredytu hipotecznego. Zazwyczaj bank wymaga od kredytobiorcy wniesienia wkładu własnego na poziomie co najmniej 10-20% wartości nieruchomości. Im wyższy wkład własny, tym większa szansa na uzyskanie korzystnego kredytu hipotecznego.

Ocena zdolności kredytowej

Ocena zdolności kredytowej to jeden z kluczowych czynników, który decyduje o tym, czy bank udzieli kredytu hipotecznego z oprocentowaniem na poziomie 2%. Bank dokonuje oceny zdolności kredytowej na podstawie dokumentów dostarczonych przez kredytobiorcę, w tym historii kredytowej, zdolności do spłaty pożyczki oraz źródła dochodów. Im lepszy wynik oceny, tym większa szansa na otrzymanie kredytu hipotecznego z niskim oprocentowaniem.

Czas trwania kredytu

Czas trwania kredytu hipotecznego zazwyczaj wynosi od kilku do kilkudziesięciu lat. Im dłuższy czas spłaty, tym niższe miesięczne raty kredytowe, jednak z drugiej strony, koszt całkowity kredytu jest wyższy. Przy wyborze kredytu hipotecznego z oprocentowaniem na poziomie 2% należy zwrócić uwagę nie tylko na wysokość miesięcznej raty, ale także na łączny koszt kredytu.

Dlaczego kredyt 2 procent może być niesprawiedliwy społecznie?

Kredyt 2 procent w założeniu ma zwiększyć dostępność do lokali mieszkalnych. Jednak skorzysta z niego wybrana grupa osób, które będzie niego stać, natomiast pozostałe osoby nie uzyskają go i nadal nie będą posiadać możliwości na zakup nieruchomości bytowej. A luka mieszkaniowa powiększy się.

Kredyty hipoteczne często budzą kontrowersje i krytykę ze względu na ich potencjalną niesprawiedliwość. Istnieją trzy główne powody, dla których kredyty hipoteczne mogą być postrzegane jako niesprawiedliwe.

- Po pierwsze, kredyty hipoteczne faworyzują osoby z większym kapitałem początkowym. Aby uzyskać kredyt hipoteczny, kredytobiorca musi mieć na swoim koncie pewną sumę pieniędzy, zazwyczaj wynoszącą co najmniej 10-20% wartości nieruchomości. Osoby, które nie dysponują takim kapitałem początkowym, mają trudniejszy dostęp do kredytów hipotecznych, co może prowadzić do wykluczenia z rynku nieruchomości.

- Po drugie, kredyty hipoteczne często dyskryminują osoby o niższych dochodach. Wysokość kredytu hipotecznego zależy w dużej mierze od dochodów kredytobiorcy, co oznacza, że osoby z niższymi dochodami mają mniejsze szanse na uzyskanie kredytu o korzystnych warunkach. To prowadzi do utrwalania nierówności społecznych, gdyż osoby o niższych dochodach mają utrudniony dostęp do nieruchomości, co z kolei utrudnia im rozwój finansowy i dalszą mobilność społeczną.

- Po trzecie, kredyty hipoteczne często prowadzą do spiralnego wzrostu cen nieruchomości. Zaciągnięcie kredytu hipotecznego pozwala na zakup droższej nieruchomości, co z kolei prowadzi do wzrostu cen nieruchomości na rynku. Ten proces może doprowadzić do sytuacji, w której nieruchomości stają się niedostępne dla osób o niższych dochodach, co pogłębia nierówności społeczne.

W sumie, kredyty hipoteczne mogą być niesprawiedliwe, ponieważ faworyzują osoby z większym kapitałem początkowym, dyskryminują osoby o niższych dochodach i prowadzą do spiralnego wzrostu cen nieruchomości. Wymaga to działań na rzecz równości społecznej, takich jak stworzenie programów wsparcia dla osób z niższymi dochodami czy wprowadzenie regulacji na rynku nieruchomości.

Jak zwiększyć dostępność lokali mieszkaniowych?

Dostępność lokali mieszkalnych jest jednym z kluczowych wyzwań dla wielu miast i społeczeństw na całym świecie. W związku z tym, wiele rządów, organizacji pozarządowych oraz inwestorów poszukuje rozwiązań, które pozwolą na zwiększenie dostępności mieszkań dla coraz większej liczby osób.

- Budowa mieszkań socjalnych – rządy i samorządy mogą budować mieszkania socjalne, które są przeznaczone dla osób o niskich dochodach. Mieszkania te są zazwyczaj wynajmowane na preferencyjnych warunkach, co umożliwia osobom o niskich dochodach wynajem mieszkania w korzystnej cenie.

- Wspieranie budowy mieszkań komunalnych – mieszkania komunalne są zazwyczaj budowane przez samorządy i udostępniane na zasadzie najmu. Wiele osób korzystających z mieszkań komunalnych to osoby starsze, samotne lub niepełnosprawne, które nie są w stanie wynająć mieszkań na rynku pierwotnym.

- Wspieranie programów budowy mieszkań dla młodych ludzi – rządy i samorządy mogą również wprowadzać programy, które mają na celu wspieranie budowy mieszkań dla młodych ludzi. Dzięki temu, osoby rozpoczynające swoją karierę zawodową lub planujące założenie rodziny, będą mogły nabyć własne mieszkanie na korzystnych warunkach.

- Inwestycja w budownictwo modułowe. Moduły mieszkalne są łatwe w produkcji i montażu, a ich koszt jest zwykle znacznie niższy niż w przypadku tradycyjnego budownictwa. Tego typu rozwiązania są szczególnie atrakcyjne w przypadku budowy mieszkań tymczasowych lub w trudno dostępnych miejscach.

- Ulgi podatkowe dla deweloperów

- Zwiększenie podaży gruntów pod budowę nieruchomości mieszkalnych i bytowych. zwiększenie dostępności lokali mieszkalnych jest zmiana przepisów dotyczących zagospodarowania przestrzennego. Obecnie wiele terenów, które mogłyby być przeznaczone pod budownictwo, pozostaje niezagospodarowanych z powodu zbyt rygorystycznych przepisów. Zmiana tych przepisów mogłaby umożliwić budowę nowych mieszkań oraz zwiększenie dostępności lokali mieszkalnych dla osób o różnych dochodach.

- Ważnym elementem zwiększenia dostępności lokali mieszkalnych jest także rozwój infrastruktury transportowej. Lokale mieszkalne poza centrami miast, ale z dobrym dostępem do transportu publicznego, stają się coraz bardziej atrakcyjne dla potencjalnych mieszkańców. Warto zatem inwestować w rozwój sieci tramwajowej, autobusowej czy kolejowej.

Jakie są wady i zalety kredytów hipotecznych?

Wady kredytów hipotecznych:

- Długi okres spłaty: większość kredytów hipotecznych ma okres spłaty wynoszący od 10 do 30 lat, co oznacza, że całkowity koszt kredytu może być bardzo wysoki.

- Wysokie oprocentowanie: mimo niskiego oprocentowania w ostatnich latach, kredyty hipoteczne wciąż mają stosunkowo wysokie oprocentowanie w porównaniu z innymi rodzajami kredytów.

- Wymagany wysoki wkład własny: zazwyczaj banki wymagają, aby kredytobiorcy wniesili wkład własny wynoszący 10-20% wartości nieruchomości, co może być dużą kwotą.

- Ryzyko utraty nieruchomości: jeśli kredytobiorca nie jest w stanie spłacić kredytu hipotecznego, bank ma prawo do przejęcia nieruchomości, co może prowadzić do utraty domu lub mieszkania.

Zalety kredytów hipotecznych:

- Możliwość nabycia nieruchomości: kredyty hipoteczne umożliwiają osobom, które nie posiadają wystarczającej ilości gotówki na zakup nieruchomości, nabycie swojego własnego mieszkania lub domu.

- Możliwość zwiększenia wartości nieruchomości: spłacając kredyt hipoteczny, kredytobiorca stopniowo zwiększa swoją wartość w nieruchomości, co może prowadzić do zysku, jeśli zdecyduje się na jej sprzedaż.

- Niskie oprocentowanie: w ostatnich latach, wraz z obniżeniem stóp procentowych, kredyty hipoteczne stały się bardziej dostępne dla przeciętnych ludzi.

- Możliwość odliczenia od podatku: rata kredytu hipotecznego może być odliczona od podatku, co może zmniejszyć podatek dochodowy kredytobiorcy.

- Długi okres spłaty: chociaż długi okres spłaty kredytu hipotecznego może być wadą, dla wielu osób jest to jedna z głównych zalet, ponieważ pozwala na płatności w dogodnych miesięcznych ratach.

Kredyt 2 procent ile trzeba zarabiać?

Z rządowego programu „kredyt na 2 proc.” będą mogą skorzystać osoby z wysokimi dochodami. W przypadku singla zaciągającego kredyt na 500 tys. zł, trzeba zarabiać „na rękę” co najmniej 8,6 tys. Aby otrzymać kredyt 2% na 600 tys. zł, para będzie musiała miesięcznie wykazać wspólny dochód rozporządzalny w kwocie co najmniej 10 335 zł i dysponować 20% wkładem własnym. Przy braku 20% wkładu własnego dochód będzie musiał być znacząco wyższy.

Interesuje Cię ile musisz zarabiać, aby otrzymać kredyt np. na 300 tys. zł lub inne kwoty? Przejdź tutaj.

Przykład: Aby otrzymać kredyt w wysokości 300 tysięcy złotych, kredytobiorca powinien zarabiać przynajmniej 3000 złotych miesięcznie. W przypadku starania się o kredyt w wysokości 400 tysięcy złotych – zarobki na poziomie 4000 zł miesięcznie i umowa o pracę powinny wystarczyć.

Kredyt 2 procent a zdolność kredytowa

W obecnych warunkach rynkowych, kredyt hipoteczny o oprocentowaniu 2% jest bardzo atrakcyjną ofertą dla osób planujących zakup nieruchomości. Jednak warto pamiętać, że zdolność kredytowa to kluczowy czynnik przy ubieganiu się o kredyt hipoteczny, a nie tylko wysokość oprocentowania.

Zdolność kredytowa to maksymalna kwota, jaką bank jest w stanie nam pożyczyć, uwzględniając nasze obecne źródło dochodu, obciążenia kredytowe oraz wiele innych czynników. Z tego względu, przed podjęciem decyzji o zakupie nieruchomości, warto sprawdzić swoją rzeczywistą zdolność kredytową.

Może Cię zainteresować: Jak zwiększyć zdolność kredytową i co na nią wpływa?

W przypadku kredytu hipotecznego o oprocentowaniu 2%, wysokość zdolności kredytowej może być kluczowa przy określeniu możliwości zakupu nieruchomości. W zależności od obecnej sytuacji finansowej, osoby posiadające wysoką zdolność kredytową będą mogły zakupić większe mieszkania lub domy, a osoby z niższą zdolnością kredytową będą musiały szukać nieruchomości o mniejszej powierzchni.

Warto jednak pamiętać, że zdolność kredytowa to tylko jeden z czynników, na które należy zwrócić uwagę przy zakupie nieruchomości. Innymi ważnymi czynnikami są koszty dodatkowe, takie jak opłaty notarialne czy podatek od czynności cywilnoprawnych, które również wpłyną na całkowity koszt zakupu nieruchomości.

Podsumowując, kredyt hipoteczny o oprocentowaniu 2% to bardzo atrakcyjna oferta, jednak warto pamiętać, że zdolność kredytowa jest kluczowym czynnikiem przy określeniu możliwości zakupu nieruchomości. Przed podjęciem decyzji o zakupie nieruchomości warto skonsultować się z doradcą finansowym oraz sprawdzić swoją rzeczywistą zdolność kredytową.

Przykładowa tabela zdolności kredytowej.

| Miesięczny dochód brutto | Maksymalna kwota kredytu |

|---|---|

| 3000 zł | 250 000 zł |

| 4000 zł | 333 333 zł |

| 5000 zł | 416 667 zł |

| 6000 zł | 500 000 zł |

| 7000 zł | 583 333 zł |

| 8000 zł | 666 667 zł |

| 9000 zł | 750 000 zł |

| 10 000 zł | 833 333 zł |

Warto jednak pamiętać, że tabela ta stanowi tylko przykład i rzeczywista zdolność kredytowa będzie zależna od wielu innych czynników, takich jak wiek, obciążenia kredytowe czy rodzaj źródła dochodu. Przed ubieganiem się o kredyt hipoteczny, zawsze warto skonsultować się z doradcą finansowym i sprawdzić swoją rzeczywistą zdolność kredytową.

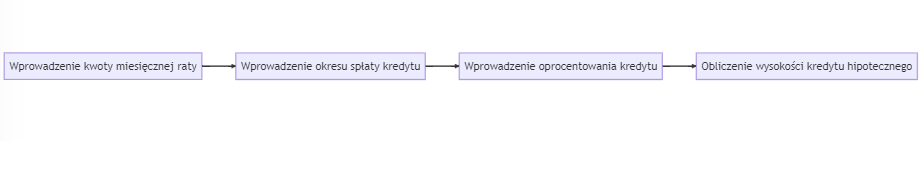

Kredyt 2 procent kalkulator

Kredyt hipoteczny z oprocentowaniem 2% to propozycja, która zainteresowała już wiele osób, planujących zakup mieszkania lub domu. Warto jednak pamiętać, że ostateczny koszt takiego kredytu będzie zależał nie tylko od wysokości oprocentowania, ale również od innych czynników, takich jak długość okresu kredytowania, wysokość wkładu własnego czy prowizje pobierane przez banki.

Aby dokładnie oszacować koszt kredytu hipotecznego 2%, można skorzystać z kalkulatora kredytowego. Dzięki temu narzędziu łatwo można porównać różne oferty kredytowe, uwzględniając przy tym wszystkie koszty związane z kredytem. Kalkulator kredytowy umożliwia również obliczenie wysokości rat kredytowych oraz całkowitego kosztu kredytu.

Warto jednak pamiętać, że kalkulator kredytowy to narzędzie, które pozwala na orientacyjne oszacowanie kosztów kredytu, a nie stanowi oferty kredytowej. Ostateczne warunki kredytu będą uzależnione od indywidualnej sytuacji klienta oraz polityki banku.

Kredyt 2 procent od kiedy będzie obowiązywał?

Kredyt 2 procent ma obowiązywać już w III kwartale 2023 r. W jego ramach będzie można uzyskać „Bezpieczny Kredyt 2%”, czyli kredyt z dopłatą, dzięki której oprocentowanie zostanie obniżone do ok. 2% na okres 10 lat. Prawdopodobne wejście w życie tzw. Kredytu 2% to 1. lipca 2023r.

Kredyt 2 procent – ustawa

Od dłuższego czasu problem braku dostępności mieszkań stał się palący w wielu krajach. Polska również boryka się z tym problemem i w końcu postanowiono działać. Rząd zdecydował się na wprowadzenie ustawy, która ma pomóc w zwiększeniu dostępności lokali mieszkalnych. Jednym z elementów tej ustawy jest kredyt hipoteczny na 2%.

Historia tej ustawy zaczyna się od wielu lat temu, gdy coraz więcej ludzi zaczęło odczuwać trudności w znalezieniu odpowiedniego mieszkania. Ceny nieruchomości rosły w zawrotnym tempie, a wynajem stał się dla wielu ludzi nieopłacalny. W końcu władze zaczęły zwracać uwagę na ten problem i zaczęły szukać rozwiązań. Po wielu dyskusjach, negocjacjach i konsultacjach, udało się opracować ustawę, która miała pomóc w zwiększeniu dostępności mieszkań.

Kredyt 2% a budowa domu?

Preferencyjny kredyt z dopłatą (kredyt na 2%) będzie mogła uzyskać osoba w wieku do 45 lat i tylko na zakup lub budowę pierwszego w życiu mieszkania lub domu. Zostanie więc przyznany tylko osobom, które w przeszłości nigdy nie były posiadaczami domu ani mieszkania oraz nie miały spółdzielczego prawa do lokalu.

Planujący budowę domu, również mogą liczyć na dofinansowanie kredytu, jeśli przeznaczą go na nabycie nieruchomości gruntowej lub wydatki związane z budową. Warto zwrócić uwagę, że jeśli staramy się o finansowanie wydatków związanych z budową, posiadana działka budowlana może być potraktowana jako wkład własny, nie może być ona jednak obciążona kredytem i to na niej musi zostać wzniesiona nieruchomość.

Kredyt 2% a wykończenie domu?

Kredyt będzie mogła uzyskać osoba do 45. roku życia, która nie ma i nie miała mieszkania, domu ani spółdzielczego prawa do lokalu lub domu. W przypadku małżeństwa lub rodziców co najmniej jednego wspólnego dziecka, warunek wieku spełnić będzie musiało przynajmniej jedno z nich.

Zarówno w Bezpiecznym Kredycie 2%, jak i w Rodzinnym Kredycie Mieszkaniowym sfinansujesz te same cele kredytowania:

- Kooperatywa mieszkaniowa.

- Budowa domu jednorodzinnego, w tym wykończenie i zakup działki budowlanej.

- Nabycie prawa własności lokalu mieszkalnego wraz z wykończeniem, remontem.

- Nabycie prawa własności domu jednorodzinnego wraz z wykończeniem, remontem.

- Zakup spółdzielczego własnościowego prawa do lokalu mieszkalnego wraz z wykończeniem, remontem.

- Wniesienie wkładu budowlanego do spółdzielni mieszkaniowej celem uzyskania odrębnej własności lokalu wraz z wykończeniem.

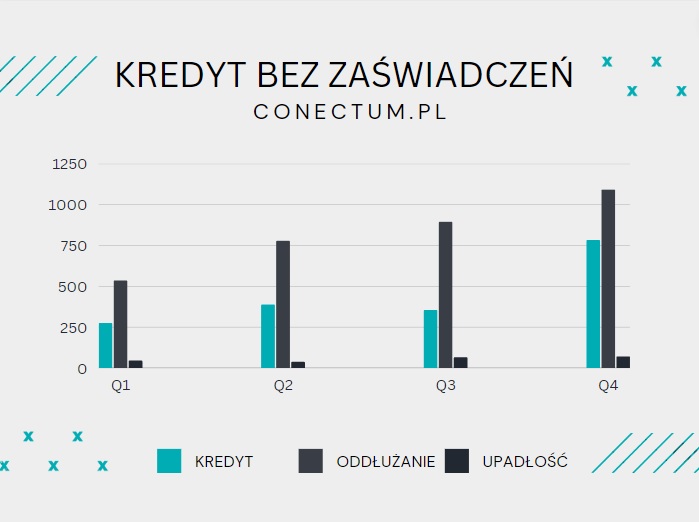

Kredyt 2 procent statystyki

Nie przewidziano ograniczenia ceny m2 lokalu mieszkalnego. Określone zostały jedynie maksymalne kwoty kredytu, jaki może zostać udzielony w ramach programu – jest to odpowiednio:

- 500 tys. zł dla singla

- 600 tys. zł dla małżonków lub osób wychowujących w gospodarstwie domowym co najmniej 1 dziecko

Czy kredyt na zakup działki budowlanej oraz budowę domu jednocześnie, również zalicza się do tego programu?

Tak, możliwe będzie przeznaczenie środków na wydatki ponoszone w związku z budową domu jednorodzinnego, w tym z jego wykończeniem, oraz kupnem nieruchomości gruntowej lub jej części, w celu budowy na niej tego domu.

Czy mogę skorzystać z programu, jeżeli w przeszłości skorzystałem z programu „Mieszkanie dla Młodych”?

Nie. Taki kredytobiorca nie spełni warunku nabywania pierwszej nieruchomości mieszkaniowej.

Jestem współwłaścicielem mieszkania. Czy mogę skorzystać z programu?

W chwili obecnej zakładamy, że osoby posiadające nieznaczny udział nie wyższy niż 50% we współwłasności mieszkania (nabyty w drodze dziedziczenia) i niezamieszkujące w tym mieszkaniu, będą mogły skorzystać z programu. W wyniku przeprowadzonych uzgodnień i konsultacji przepisy te mogą ulec zmianie.

Pytania i odpowiedzi dotyczące kredytu 2% ze strony: https://www.gov.pl/web/rozwoj-technologia/bezpieczny-kredyt

Kredyt 2 procent a ceny nieruchomości?

Kredyty hipoteczne są jednym z najważniejszych czynników wpływających na ceny nieruchomości. Wpływają one na popyt na rynku nieruchomości, a zwiększenie popytu prowadzi zazwyczaj do wzrostu cen.

Wzrost dostępności kredytów hipotecznych zwiększa liczbę osób, które są w stanie kupić nieruchomość, a to z kolei prowadzi do wzrostu popytu na rynku nieruchomości. Wzrost popytu zwiększa ceny, ponieważ liczba osób chętnych do zakupu nieruchomości przewyższa liczbę dostępnych nieruchomości.

Z drugiej strony, spadek dostępności kredytów hipotecznych prowadzi do spadku popytu na rynku nieruchomości. Spadek popytu prowadzi do obniżenia cen, ponieważ liczba osób chętnych do zakupu nieruchomości jest mniejsza niż liczba dostępnych nieruchomości.

Ponadto, poziom stóp procentowych również wpływa na dostępność kredytów hipotecznych i w konsekwencji na ceny nieruchomości. Wzrost stóp procentowych prowadzi do spadku dostępności kredytów hipotecznych, co z kolei prowadzi do spadku popytu i obniżenia cen nieruchomości. Spadek stóp procentowych z kolei zwiększa dostępność kredytów hipotecznych, co prowadzi do wzrostu popytu i wzrostu cen nieruchomości.

Wreszcie, warto zauważyć, że wpływ kredytów hipotecznych na ceny nieruchomości może różnić się w zależności od konkretnego rynku nieruchomości oraz sytuacji makroekonomicznej w danym kraju.

Kredyt 2% – najczęstsze pytania i odpowiedzi

Tak, zazwyczaj musisz mieć wkład własny, aby otrzymać kredyt hipoteczny. Wkład własny zazwyczaj wynosi 20% wartości nieruchomości, ale dokładna kwota może się różnić w zależności od pożyczkodawcy. Natomiast w programie kredyt 2% wkład nie jest wymagany. Można jednak go wnieść do wysokości 200 tys. zł.

Nie musisz mieć doskonałej historii kredytowej, ale im lepsza twoja historia kredytowa, tym łatwiej uzyskać kredyt hipoteczny. Ważne jest, aby regularnie regulować swoje rachunki i unikać zaległości w płatnościach.

Proces otrzymania kredytu hipotecznego może trwać od kilku tygodni do kilku miesięcy, w zależności od pożyczkodawcy i twojej sytuacji finansowej. Wymagane są różne dokumenty, a także ocena zdolności kredytowej, co może wpłynąć na czas potrzebny na uzyskanie kredytu.

Koszty związane z kredytem hipotecznym mogą się różnić w zależności od pożyczkodawcy i rodzaju kredytu. Mogą obejmować opłaty za uruchomienie kredytu, odsetki, ubezpieczenie hipoteczne, koszty notarialne i prowizję pośrednika. Ważne jest, aby zrozumieć wszystkie koszty związane z kredytem hipotecznym przed podpisaniem umowy.

źródła:

Ministerstwo Rozwoju i Technologii, bankier.pl, totalmoney.pl, interia.pl, conectum.pl, forum-kredytowe.org

Program „Bezpieczny Kredyt 2%” będzie oparty o raty malejące, które polegają na tym, że w strukturze raty spłacamy co miesiąc stałą kwotę kapitału oraz malejącą część odsetkową. Każda kolejna rata będzie niższa od poprzedniej.

Dopłata do rat w programie będzie trwała przez 10 lat.

Jak szacunkowo będą wyglądały raty w programie Kredyt 2%?

– Kredyt 300.000 zł: Pierwsza rata: 1.658 zł Ostatnia rata w 5 roku: 1.523 zł Ostatnia rata w 10 roku: 1.252 zł

– Kredyt 400.000 zł: Pierwsza rata: 2.211 zł Ostatnia rata w 5 roku: 2.031 zł Ostatnia rata w 10 roku: 1.669 zł

– Kredyt 500.000 zł: Pierwsza rata: 2.764 zł Ostatnia rata w 5 roku: 2.539 zł Ostatnia rata w 10 roku: 2.086 zł

– Kredyt 600.000 zł: Pierwsza rata: 3.317 zł Ostatnia rata w 5 roku: 3.046 zł Ostatnia rata w 10 roku: 2.503 zł

Po 10 latach kredytobiorca będzie spłacał kredyt w formie stałej raty kapitałowo-odsetkowej (tzw. annuitet).

Również prawdopodobnie zdolność kredytowa będzie wyższa o około 70% niż standardowo liczona.

Uważam, że niesprawiedliwe jest również to, że z dofinansowania nie mogą skorzystać osoby, które wcześniej wzięły kredyt na mieszkanie lub dom. Innymi słowy, mimo że dwie osoby będą zarabiać tyle samo i będą posiadały taką samą sytuację ekonomiczną, to jedna osoba będzie otrzymywała wsparcie finansowe od państwa, a druga nie, tylko dlatego, że wcześniej już zaciągnęła kredyt.

Zgadzam sie z Ariel. Od 10 lat tyram i spłacam moje pierwsze mieszkanie. Kredyt jeszcze będę miał kolejne 20 lat. Nigdy nie otrzymałem żadnego wsparcia od „pAŃSTWA”.

Jestem człowiekiem innego sortu? Jakiś gorszy?

Chcę od dzisiaj przez kolejne 10 lat otrzymać dopłatę do odsetek.

To by była sprawiedliwość.

A tak to z moich podatków inni będą się cieszyć tanim kredytem/mieszkaniem.

PiS – niech PRZEPROSZĄ i SPADAJĄ

Niesprawiedliwością jest to, że ja teraz muszę spłacać kredyt na „rynkowych” złodziejskich warunkach i będę to musiał robić praktycznie aż do śmierci, a tymczasem sąsiad z identycznymi warunkami materialnymi będzie płacił 2%. Wychodzi, że nie dość, że płacę dużo, to jeszcze moje podatki lecą na spłatę kredytu sąsiada.