Spłata długów to proces, który może zająć czas, ale z wytrwałością, dobrą strategią i samodyscypliną można osiągnąć sukces. Nie krępuj się również szukać pomocy od profesjonalistów ds. finansów lub doradców ds. zadłużenia, jeśli masz trudności w zarządzaniu swoimi długami. Poniżej opiszę moje 5 strategii na wyjście z długów: także bez pieniędzy i wychodzenia z domu.

1. Stworzenie budżetu

Jednym z pierwszych kroków, które podjąłem w walce ze swoimi długami, było stworzenie realistycznego budżetu. To ważne narzędzie pozwoliło mi zrozumieć, ile pieniędzy wchodzi i wychodzi z mojego portfela. Przeanalizowanie dokładnych kosztów życia pozwoliło mi na określenie, ile mogę przeznaczyć na spłatę długów każdego miesiąca.

Przykład: Jeśli zauważysz, że wydajesz dużo pieniędzy na jedzenie na wynos lub codzienne zakupy, możesz zdecydować się na gotowanie w domu i zaoszczędzone środki przeznaczyć na spłatę długów.

Naszym pierwszym krokiem było dokładne zrozumienie naszej sytuacji finansowej. Postanowiliśmy spisać wszystkie nasze źródła dochodów oraz zidentyfikować wszystkie nasze długi. To obejmowało kredyty, karty kredytowe, pożyczki oraz wszelkie inne zobowiązania finansowe. To zadanie pozwoliło nam na pełen obraz naszej sytuacji. Po zrozumieniu naszej sytuacji finansowej przyszła kolej na określenie priorytetów. Zastanawialiśmy się, które z naszych wydatków są niezbędne, a które mogą zostać ograniczone lub wyeliminowane. Rachunki za mieszkanie, żywność i podstawowe wydatki były naszymi głównymi priorytetami. Włączyliśmy spłatę długów do naszego budżetu jako główny priorytet. Opracowaliśmy plan, który określał, ile będziemy przeznaczać na spłatę długów każdego miesiąca. Postanowiliśmy skoncentrować się na spłacie długu o najwyższym oprocentowaniu, aby minimalizować koszty odsetek. Regularnie śledziliśmy nasze wydatki i postępy w spłacie długów. To pozwoliło nam na monitorowanie naszego postępu i dostosowywanie budżetu, gdy zajdzie taka potrzeba. Jeśli mieliśmy trudności z danym miesiącem, staraliśmy się znaleźć rozwiązania, które pozwoliły nam utrzymać nasz plan spłaty.

W naszym budżecie uwzględniliśmy również kategorię oszczędnościową. To pozwoliło nam na gromadzenie funduszy na nieprzewidywalne wydatki oraz na realizację naszych długoterminowych celów finansowych, takich jak zakup mieszkania czy planowanie emerytury.

Może Cię zainteresować: Mam problem ze spłatą chwilówek – co teraz?

To podejście pozwoliło nam na zrozumienie naszej sytuacji finansowej, określenie priorytetów, spłatę długów oraz planowanie na przyszłość. To proces, który wymaga dyscypliny i zaangażowania, ale efekty są tego warte. Dzięki naszemu zorganizowanemu budżetowi udało nam się wyjść z długów i osiągnąć finansową stabilność.

2. Negocjacje z wierzycielami

Kiedy zrozumiesz swoją sytuację finansową, warto spróbować negocjować warunki spłaty z wierzycielami. Wielu wierzycieli jest skłonnych do współpracy i może zgodzić się na zmniejszenie oprocentowania lub rozłożenie długu na raty.

Przykład: Zgłosiłem się do Conectum w celu restrukturyzacji zadłużeń: kart kredytowych, kredytów gotówkowych, chwilówek i pożyczek ratalnych. co pozwoliło mi zaoszczędzić znaczną sumę pieniędzy.

Negocjacje z wierzycielami to często nieunikniona część procesu rozwiązywania problemów finansowych. Z własnych doświadczeń chciałbym podzielić się kilkoma radami i przykładami, które mogą pomóc w negocjacjach z wierzycielami. W negocjacjach z wierzycielami kluczowe jest zachowanie otwartej i uczciwej komunikacji. Zanim skontaktowaliśmy się z moimi wierzycielami, zrozumieliśmy moja sytuację finansową i moje możliwości. To obejmowało dokładne zrozumienie mojego długu, jego warunków i terminów spłaty. Przed rozpoczęciem negocjacji warto przygotować propozycję spłaty, która jest realistyczna i dostosowana do naszych możliwości finansowych. Warto wykazać się determinacją i pokazać wierzycielom, że jesteśmy gotowi do współpracy. W trakcie negocjacji z wierzycielami ważne jest zachowanie spokoju i cierpliwości. Może się zdarzyć, że wierzyciele będą uprzedzeni lub niechętni do negocjacji. W takiej sytuacji warto pozostać grzecznym i uprzejmym.

Podczas negocjacji warto rozmawiać o ratach i opłatach. Niektórzy wierzyciele mogą zgodzić się na obniżenie kosztów odsetek lub na umorzenie części opłat, aby pomóc w spłacie długu. Negocjacje to proces, który może wymagać kilku rund rozmów z wierzycielami. Ważne jest, aby utrzymywać otwartą komunikację przez cały okres spłaty długu. Jeśli pojawią się zmiany w sytuacji finansowej, należy poinformować wierzyciela.

Negocjacje z wierzycielami mogą być trudne, ale są kluczowym krokiem w rozwiązywaniu problemów finansowych. Warto przygotować się dobrze do negocjacji, być uczciwym i cierpliwym oraz utrzymywać otwartą komunikację. Nasze własne doświadczenia pokazują, że negocjacje mogą pomóc w znalezieniu rozwiązania i ułatwieniu spłaty długów.

3. Konsolidacja długów

Jeśli masz wiele różnych długów o wysokich oprocentowaniach, rozważ konsolidację. To polega na połączeniu wszystkich swoich długów w jeden kredyt o niższym oprocentowaniu. Dzięki temu płacisz jedną ratę miesięcznie, co może ułatwić kontrolę nad finansami.

Przykład: Zdecydowałem się na konsolidację swoich kart kredytowych w jedną niskoprocentową pożyczkę osobistą, dzięki czemu zaoszczędziłem na odsetkach.

Konsolidacja długów to jedna z opcji, którą rozważaliśmy, aby uporać się z naszymi problemami finansowymi. To podejście może pomóc w uporządkowaniu zadłużenia, ale warto dokładnie zrozumieć, jak działa, zanim podejmie się decyzję. Dlatego w tym artykule chcielibyśmy podzielić się naszymi doświadczeniami i przemyśleniami dotyczącymi konsolidacji długów. Konsolidacja długów polega na połączeniu wszystkich naszych istniejących długów w jedno większe zadłużenie, zazwyczaj w postaci nowego kredytu lub pożyczki. Ostatecznym celem jest zredukowanie miesięcznych płatności poprzez obniżenie oprocentowania lub wydłużenie okresu spłaty.

Zalety konsolidacji długów

- Skrócenie listy wierzycieli: Konsolidacja długów pozwala na pozbycie się wielu wierzycieli i skupienie się na jednej płatności.

- Obniżenie oprocentowania: Jeśli uda się uzyskać niższe oprocentowanie w ramach konsolidacji, można zmniejszyć koszty spłaty długów.

- Wydłużenie okresu spłaty: Konsolidacja może wydłużyć okres spłaty, co może prowadzić do niższych miesięcznych płatności.

Konsolidacja długów to opcja, którą warto rozważyć, ale trzeba ją podjąć z rozwagą. Kluczowe jest dokładne zrozumienie kosztów, warunków oraz możliwych ryzyk związanych z konsolidacją. Nasze własne doświadczenia pokazują, że może to być skuteczne narzędzie w zarządzaniu długami, ale wymaga także odpowiedzialnego podejścia i świadomej kontroli nad finansami po konsolidacji.

4. Przyjęcie dodatkowej pracy lub zwiększenie przychodów

Zwiększenie swoich dochodów może być kluczem do szybszej spłaty długów. Możesz rozważyć znalezienie dodatkowej pracy lub poszukiwanie możliwości zarobienia dodatkowych pieniędzy, na przykład poprzez freelancing, sprzedaż rzeczy, których nie potrzebujesz, lub wynajem pokoju w swoim mieszkaniu.

Przykład: Rozpocząłem pracę w niepełnym wymiarze godzin jako freelancer i użyłem dodatkowych pieniędzy do spłaty długów.

Zwiększenie dochodów to jedna z kluczowych strategii, którą wykorzystaliśmy, aby pozbyć się naszych długów i poprawić naszą sytuację finansową. W tym artykule podzielimy się naszymi doświadczeniami oraz przykładami, które mogą pomóc innym w zwiększeniu swojego dochodu w celu spłaty długów. Jednym z pierwszych kroków, które podjęliśmy, było poszukiwanie dodatkowej pracy lub źródeł dochodu. To może obejmować znalezienie pracy dorywczej, freelancingu, prowadzenia własnej działalności gospodarczej lub innych możliwości zwiększenia dochodów. Jeśli jesteśmy zatrudnieni, warto rozważyć możliwości awansu zawodowego lub zmiany pracy na stanowisko z wyższym wynagrodzeniem. To podejście może pomóc w zwiększeniu naszych dochodów na stałe.

Pasywne źródła dochodu, takie jak inwestycje, nieruchomości czy dochód z wynajmu, mogą stanowić dodatkowe źródło pieniędzy. Chociaż nie zawsze są one dostępne od razu, to warto rozważyć je jako długoterminową strategię. Zwiększanie dochodów to jedna strona medalu, ale równie ważne jest kontrolowanie wydatków i oszczędzanie. Oszczędności mogą stanowić dodatkowy zasób, który można przeznaczyć na spłatę długów.

Czasami warto zastosować kreatywne podejście do zarabiania dodatkowych pieniędzy. Może to obejmować sprzedaż niepotrzebnych przedmiotów, prowadzenie warsztatów, kursów online czy udział w konkursach. Zwiększenie dochodów może być kluczowym elementem w procesie pozbywania się długów. Jednakże warto pamiętać, że równie ważne jest odpowiedzialne zarządzanie finansami i kontrolowanie wydatków. Nasze własne doświadczenia pokazują, że z determinacją i kreatywnym podejściem można znacząco zwiększyć swoje dochody i pracować nad spłatą długów, co prowadzi do poprawy ogólnej sytuacji finansowej.

5. Regularne monitorowanie postępów

Nie zapominaj o regularnym śledzeniu swoich postępów w spłacie długów. To pomoże Ci być na bieżąco z aktualną sytuacją i dostosować strategię w razie potrzeby. Monitorowanie postępów w procesie wyjścia z długów jest kluczowym elementem, który pomógł nam osiągnąć nasze cele finansowe. W tym artykule podzielmy się naszymi doświadczeniami oraz przykładami, które mogą pomóc innym w skutecznym monitorowaniu postępów w spłacie długów.

Przykład: Co miesiąc aktualizowałem swoje notatki finansowe i porównywałem, ile udało mi się spłacić w porównaniu do wcześniejszego miesiąca.

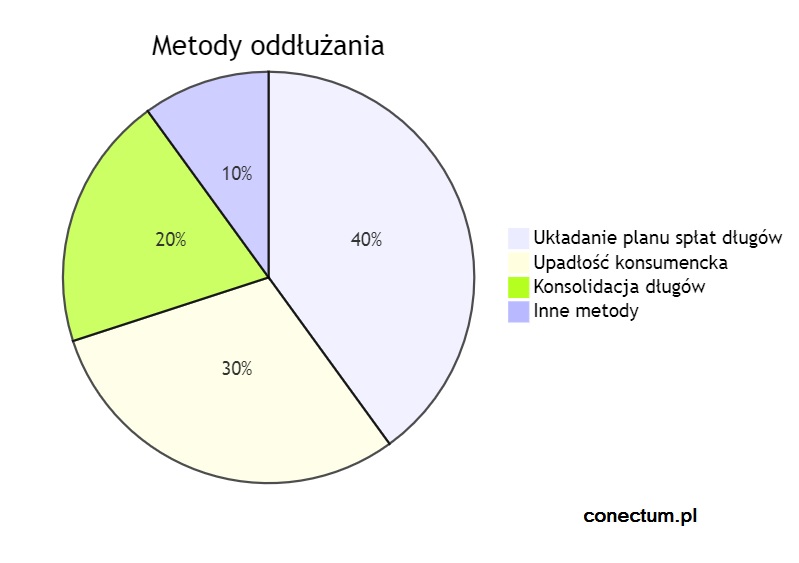

Pamiętaj, że różne strategie wyjścia z długów mogą być skuteczne dla Ciebie, ale nie muszą być skuteczne dla innych. Nie musisz od razu wykorzystywać wszystkich opcji na raz. Możesz stopniowo, pojedynczo wdrażać je do Twojej metodologii oddłużania.

Pierwszym krokiem w monitorowaniu postępów jest ustalenie konkretnych celów. Określenie, ile długów chcemy spłacić i w jakim czasie, pozwoli nam na śledzenie naszych postępów i mierzenie ich skuteczności. Stworzenie budżetu to niezbędny krok w monitorowaniu postępów. Określenie, ile możemy przeznaczyć na spłatę długów każdego miesiąca, pozwala nam na śledzenie, czy realizujemy nasze cele. Regularne monitorowanie postępów jest kluczowe. Co miesiąc analizowaliśmy nasz budżet i sprawdzaliśmy, ile udało nam się spłacić. To pozwoliło nam na bieżąco dostosowywać naszą strategię, jeśli było to konieczne. Monitorowanie postępów pomaga również w utrzymaniu motywacji. Widząc, że zbliżamy się do naszych celów, czuliśmy się bardziej zmotywowani do kontynuowania wysiłków.

Nie zawsze wszystko idzie zgodnie z planem, i to jest w porządku. Warto być elastycznym i gotowym do dostosowania strategii w razie potrzeby. Może to oznaczać zmianę priorytetów spłaty lub wysiłków na zwiększenie dochodów. Monitorowanie postępów w spłacie długów to kluczowy element osiągnięcia finansowej stabilności. To narzędzie, które pozwala na śledzenie naszych celów, dostosowywanie strategii i utrzymanie motywacji. Nasze własne doświadczenia pokazują, że regularne sprawdzanie postępów pomaga w osiągnięciu celów finansowych i poprawie ogólnej sytuacji finansowej.

Szukasz pomocy w oddłużaniu?

Czujesz się przytłoczony falą długów i nie wiesz, jak sobie poradzić? Nie martw się! Nasza firma specjalizuje się w pomocy osobom, które chcą uwolnić się od ciężaru zadłużenia.

Nasi doświadczeni doradcy finansowi i prawni są gotowi wziąć Twoje sprawy we własne ręce. Wypracujemy dla Ciebie spersonalizowany plan rozwiązania długów, który pozwoli Ci odzyskać kontrolę nad finansami. Dzięki nam unikniesz egzekucji komorniczej, niezasadnych długów i niepotrzebnych stresów.

Zapewniamy Ci pełne wsparcie na każdym etapie procesu oddłużania, a także dbamy o Twoją prywatność i dyskrecję. Nasz zespół jest tu po to, aby odpowiedzieć na Twoje pytania i rozwiązać wszystkie wątpliwości.

Nie czekaj dłużej! Skontaktuj się z nami już dziś i zacznij odzyskiwać swoją finansową wolność. Oddłużenie może być prostsze, niż myślisz – zaufaj ekspertom i wyjdź na prostą z naszą pomocą!

lub,

Firma Conectum to zaufany partner w dziedzinie usług finansowych i oddłużania. Jeśli szukasz profesjonalnej pomocy w rozwiązaniu problemów finansowych, to właśnie tu znajdziesz odpowiedzi na swoje pytania.

Dlaczego warto skorzystać z usług Conectum? Oto kilka powodów:

- Doświadczenie i wiedza: Zespół Conectum składa się z ekspertów, którzy posiadają bogate doświadczenie w dziedzinie finansów, zarządzania długiem oraz prawa. Dzięki temu możesz być pewien, że otrzymasz najwyższy poziom wsparcia i fachowej porady.

- Spersonalizowane podejście: Każdy klient jest traktowany indywidualnie, ponieważ Conectum doskonale zdaje sobie sprawę, że każda sytuacja jest inna. Doradcy firmy dopasowują rozwiązania do Twoich potrzeb i możliwości finansowych.

- Rzetelność i zaufanie: Firma cieszy się dobrą reputacją i zaufaniem klientów. Dbałość o klienta oraz etyczne podejście do pracy sprawiają, że warto skorzystać z usług Conectum.

- Szeroki zakres usług: Conectum oferuje kompleksową pomoc w obszarze oddłużania, restrukturyzacji długów, negocjacji z wierzycielami, a także usług finansowych. Niezależnie od Twoich potrzeb, z pewnością znajdziesz rozwiązanie dla swojej sytuacji.

- Wyjście z długów: Conectum pomoże Ci znaleźć drogę wyjścia z zadłużenia, zapewniając wsparcie na każdym etapie tego procesu. Nasze rozwiązania są skuteczne i ukierunkowane na odzyskanie stabilności finansowej.