Czy czujesz się przytłoczony zalegającymi długami i nie wiesz, jak się z nimi uporać? W dzisiejszych czasach wiele osób boryka się z problemem zadłużenia, ale istnieją sposoby na wyjście z tej sytuacji. Oddłużanie osób fizycznych to proces, który pozwala pozbyć się długów i odzyskać kontrolę nad swoim życiem finansowym. W tym artykule dowiesz się, jak działa oddłużanie, jakie są jego korzyści i jak możesz skorzystać z tej usługi.

Porównanie sposobów oddłużania

| Sposób oddłużania | Opis |

|---|---|

| Konsolidacja długu | Łączenie wielu długów w jeden, łatwiejszy do zarządzania dług |

| Negocjacje z wierzycielami | Proces negocjowania z wierzycielami, aby zmniejszyć kwotę długu lub wydłużyć czas spłaty |

| Bankructwo osobiste | Ostateczny krok, polegający na ogłoszeniu bankructwa i przekazaniu kontroli nad długami do sądu |

Oddłużanie osób fizycznych – definicja

Oddłużanie osób fizycznych to proces, który polega na negocjowaniu z wierzycielami w celu zmniejszenia zadłużenia i uregulowania zaległości. Dzięki temu, osoba zadłużona może spłacać swoje długi w ratach, a czasami nawet otrzymać ulgę w ich spłacie. Jest to dobre rozwiązanie dla osób, które nie radzą sobie z obsługą długu, ale nie chcą zbankrutować. Oddłużanie jest skutecznym sposobem na odzyskanie kontroli nad swoim życiem finansowym i powrót do stabilnej sytuacji.

Proces oddłużania zaczyna się od złożenia wniosku do firmy zajmującej się tym zagadnieniem. Następnie eksperci finansowi analizują sytuację finansową dłużnika i proponują najlepsze rozwiązanie. Mogą to być np. negocjacje z wierzycielem, restrukturyzacja długu lub uzyskanie korzystnej umowy w sprawie spłaty zadłużenia.

Oddłużanie to skuteczne rozwiązanie dla osób, które nie są w stanie samodzielnie uregulować swojego zadłużenia. Po procesie oddłużania dłużnik może otrzymać ulgę w spłacie swoich długów, a także poprawić swoją sytuację finansową.

Oddłużanie osób fizycznych – jak to działa?

Oddłużanie polega na zawarciu ugody z wierzycielem, w której ustala się warunki spłaty długu. Wierzyciel może zgodzić się na obniżenie kwoty długu, umorzenie części odsetek lub rozłożenie spłaty na raty. W przypadku, gdy długi są na tyle duże, że niemożliwe jest ich spłacenie w całości, oddłużenie pozwala na uregulowanie zobowiązań w sposób dostosowany do możliwości osoby zadłużonej.

Negocjacje z wierzycielem to często stosowane rozwiązanie w procesie oddłużania. Polega ono na próbie uzyskania korzystnej umowy w sprawie spłaty długu. Negocjacje mogą prowadzić do takich korzyści jak obniżenie wysokości długu, rozłożenie spłaty na raty lub umorzenie części zadłużenia.

Dla dłużnika negocjacje z wierzycielem to szansa na uzyskanie pomocy finansowej i uniknięcie większych kłopotów finansowych. Warto pamiętać, że wierzyciele często są skłonni do negocjacji, jeśli dłużnik przedstawi rzetelne warunki spłaty zadłużenia.

Co to jest oddłużanie osób fizycznych?

Oddłużanie osób fizycznych to proces, który umożliwia osobom zadłużonym spłatę swoich długów w sposób dostosowany do ich możliwości finansowych. W ramach oddłużania dochodzi do negocjacji z wierzycielami w celu uzyskania korzystnych warunków spłaty długu.

Wskaźniki zadłużenia

| Wskaźnik | Opis | Idealna wartość |

|---|---|---|

| Wskaźnik zadłużenia | Całkowity dług / dochód roczny | Poniżej 36% |

| Wskaźnik pokrycia odsetek | Zysk netto przed opodatkowaniem / koszty odsetek | Powyżej 1.5 |

| Wskaźnik spłaty długu | Roczna spłata kapitału / całkowity dług | Powyżej 5% |

Korzyści oddłużania:

Oddłużanie osób fizycznych ma wiele korzyści dla osób, które zdecydują się na tę opcję. Oto niektóre z nich:

- Zmniejszenie zadłużenia: Oddłużanie pozwala na zmniejszenie kwoty długu, co ułatwia spłatę zaległości.

- Rozłożenie spłaty na raty: Dzięki oddłużeniu osoba zadłużona może rozłożyć spłatę długu na raty, co zmniejsza obciążenie finansowe.

- Umożliwia uniknięcie bankructwa: Oddłużanie pozwala na uniknięcie bankructwa, które może mieć poważne konsekwencje dla osoby zadłużonej.

- Ulgowe warunki spłaty: Często wierzyciele oferują ulgowe warunki spłaty, co pozwala na spłatę długu w sposób dostosowany do możliwości finansowych osoby zadłużonej.

- Współpraca z doświadczonymi doradcami: Proces oddłużania jest prowadzony przez doświadczonych doradców, którzy pomagają w negocjacjach z wierzycielami i zapewniają wsparcie na każdym etapie procesu.

Jak skorzystać z oddłużenia?

Jeśli jesteś osobą zadłużoną i chcesz skorzystać z oddłużenia, najlepiej skontaktować się z doświadczonymi doradcami finansowymi, którzy pomogą w negocjacjach z wierzycielami. Doradcy przeprowadzą wstępną analizę sytuacji finansowej osoby zadłużonej oraz zobowiązań i sporządzą plan spłaty długu.

Następnie podejmą negocjacje z wierzycielami, aby uzyskać najlepsze warunki spłaty.

Porównanie rodzajów długu

| Rodzaj długu | Przykład | Opis |

|---|---|---|

| Dług konsumpcyjny | karta kredytowa | Dług, który wynika z zakupów na rzeczy osobiste, takie jak odzież lub jedzenie |

| Dług hipoteczny | kredyt hipoteczny | Dług, który wynika z zakupu nieruchomości, taki jak dom lub mieszkanie |

| Rolowanie długu | konsolidacja kredytu, refinansowanie pożyczki | Dług, który wynika refinansowania pożyczki, konsolidacji zadłużenia |

Oddłużanie osób fizycznych – dlaczego warto skorzystać z usług profesjonalistów?

Oddłużanie to proces, który pozwala osobom fizycznym na wyjście z zadłużenia, którego nie są w stanie samodzielnie spłacić. W Polsce wiele osób zmagających się z tym problemem decyduje się na pomoc profesjonalistów, którzy oferują specjalistyczne usługi w zakresie oddłużania. Dlaczego warto skorzystać z takich usług?

- Doświadczenie i wiedza – firmy zajmujące się oddłużaniem zatrudniają specjalistów, którzy posiadają wiedzę i doświadczenie w zakresie restrukturyzacji finansowej i negocjacji z wierzycielami. Dzięki temu, osoba zadłużona może liczyć na pomoc ekspertów w procesie oddłużania.

- Spersonalizowane podejście – każdy przypadek zadłużenia jest inny i wymaga indywidualnego podejścia. Profesjonaliści zajmujący się oddłużaniem zapewniają spersonalizowaną pomoc, dopasowaną do potrzeb i możliwości finansowych danej osoby.

- Negocjacje z wierzycielami – w trakcie procesu oddłużania niezbędne jest negocjowanie z wierzycielami w celu uzyskania korzystnych warunków spłaty zadłużenia. Profesjonaliści zajmujący się oddłużaniem mają doświadczenie w negocjacjach i potrafią wynegocjować korzystne dla zadłużonej osoby warunki spłaty.

- Wsparcie na każdym etapie – oddłużanie to proces, który wymaga czasu i cierpliwości. Profesjonaliści zajmujący się oddłużaniem zapewniają wsparcie na każdym etapie procesu i pomagają osobie zadłużonej utrzymać motywację do działania.

- Bezpieczeństwo prawne – oddłużanie to skomplikowany proces, który wymaga znajomości prawa i procedur. Profesjonaliści zajmujący się oddłużaniem zapewniają bezpieczeństwo prawne i dbają o to, aby cały proces przebiegał zgodnie z przepisami prawa.

Korzystając z usług profesjonalistów zajmujących się oddłużaniem, osoba zadłużona może liczyć na skuteczną pomoc w procesie wyjścia z zadłużenia. Dzięki doświadczeniu, wiedzy i indywidualnemu podejściu, proces oddłużania może być skuteczny i doprowadzić do wyjścia z trudnej sytuacji finansowej.

Czy oddłużenie jest dla każdego?

Oddłużanie osób fizycznych nie jest dla każdego, ale jest dobrym rozwiązaniem dla osób, które mają duże zadłużenie i nie radzą sobie z jego spłatą. Jeśli nie jesteś w stanie spłacać długów w sposób regularny, a Twoja sytuacja finansowa jest ciężka, oddłużenie może być dla Ciebie dobrym wyjściem. Należy jednak pamiętać, że oddłużenie nie jest bezkosztowe i zazwyczaj wiąże się z opłatami za usługi doradców finansowych.

Oddłużenie jest przeznaczone dla osób, które mają duże zadłużenie i nie radzą sobie z jego spłatą. Jeśli masz niewielkie zadłużenie, najlepiej skontaktować się z wierzycielem i negocjować warunki spłaty bezpośrednio.

Oddłużanie osób fizycznych to proces, który ma na celu umożliwienie osobom zadłużonym spłaty swoich długów i wyjście z trudnej sytuacji finansowej. Warto zastanowić się nad skorzystaniem z takiego rozwiązania, jeśli nie jesteśmy w stanie poradzić sobie ze spłatą długów w sposób regularny. Poniżej przedstawiamy najważniejsze informacje na temat oddłużania.

Oddłużanie osób fizycznych polega na zmniejszeniu lub całkowitym wyzerowaniu zadłużenia jednostek, które znalazły się w trudnej sytuacji finansowej, a nie są w stanie spłacić swoich zobowiązań. Jest to złożony proces, który wymaga współpracy między różnymi instytucjami, takimi jak banki, firmy oddłużeniowe, urzędy skarbowe i sądy. Celem oddłużania jest umożliwienie osobom fizycznym powrotu do normalnego życia, wolnego od ciągłego stresu związanego z długami, ale także umożliwienie dalszego funkcjonowania systemu finansowego i zapobieżenie sytuacji kryzysowej.

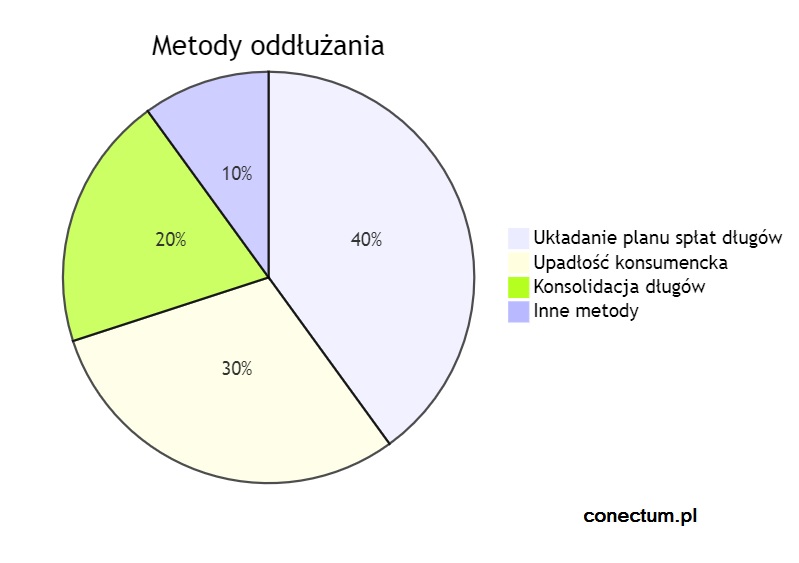

Oddłużanie osób fizycznych – metody

Poniżej przedstawiamy kilka metod, które warto rozważyć podczas procesu oddłużania.

- Renegocjacja warunków spłaty długu Jednym z najskuteczniejszych sposobów na oddłużenie się jest renegocjacja warunków spłaty długu. W tym przypadku można negocjować terminy spłaty oraz wysokość rat. Warto również zwrócić uwagę na ewentualne odsetki oraz koszty dodatkowe, takie jak np. opłaty windykacyjne. W celu przeprowadzenia takiej renegocjacji należy skontaktować się z wierzycielem i przedstawić mu swoją sytuację finansową.

- Konsolidacja długów Innym sposobem na oddłużenie się jest konsolidacja długów. Polega ona na połączeniu wszystkich zadłużeń w jedno, większe zadłużenie. Dzięki temu można uniknąć sytuacji, w której musimy spłacać kilka rat w różnych terminach. Warto jednak pamiętać, że konsolidacja długów może prowadzić do zwiększenia łącznych kosztów zadłużenia.

- Oddłużanie przez komornika Jeśli dług jest już na tyle duży, że wierzyciel wystąpił o nakaz zapłaty, to wtedy może zostać wyznaczony komornik, który zajmie się egzekucją długu. W takiej sytuacji warto skontaktować się z komornikiem i przedstawić mu swoją sytuację finansową. Komornik może zaoferować nam rozłożenie długu na raty, co ułatwi nam spłatę zadłużenia.

- Ustalenie planu spłat Kolejnym sposobem na skuteczne oddłużanie się jest ustalenie planu spłat. W tym przypadku warto zwrócić uwagę na swoje możliwości finansowe oraz terminy spłaty. Plan spłat powinien być realistyczny, aby uniknąć sytuacji, w której nie jesteśmy w stanie spłacić rat w wyznaczonych terminach. Warto w tym celu skonsultować się z ekspertem finansowym lub prawnym.

Często zdarza się, że osoby zadłużone nie mają możliwości uregulowania zobowiązań finansowych w całości. W takiej sytuacji warto rozważyć opcję negocjacji z wierzycielem, co może prowadzić do oddłużenia.

Oddłużanie poprzez negocjacje z wierzycielem

Negocjacje z wierzycielem polegają na próbie osiągnięcia porozumienia w sprawie spłaty zadłużenia w sposób, który jest możliwy dla osoby zadłużonej. Możliwe jest zmniejszenie kwoty zadłużenia, rozłożenie spłaty na raty lub ustalenie innego rozwiązania, które będzie odpowiadać zarówno wierzycielowi, jak i osobie zadłużonej.

Negocjacje z wierzycielem wymagają jednak odpowiedniego przygotowania. Przede wszystkim trzeba zebrać wszelkie dokumenty potwierdzające wysokość zadłużenia oraz posiadaną zdolność kredytową. Następnie trzeba dokładnie przeanalizować swoją sytuację finansową i określić, jakie rozwiązanie byłoby dla nas najlepsze.

Ważne jest także wykazanie wierzycielowi, że jesteśmy w stanie uregulować zobowiązanie w sposób, który jest dla nas możliwy. Warto przedstawić plan spłaty zadłużenia oraz zaproponować konkretne rozwiązania, które będą odpowiadać obu stronom.

Negocjacje z wierzycielem to jedna z możliwości oddłużenia, która może przynieść pozytywne efekty. Warto jednak pamiętać, że nie zawsze są one skuteczne i wymagają odpowiedniego przygotowania oraz umiejętności negocjacyjnych. W przypadku braku doświadczenia lub niepewności w tym zakresie, warto skorzystać z pomocy specjalisty.

Oddłużanie poprzez restrukturyzację długu

Restrukturyzacja długu to kolejna opcja dla osób zadłużonych, która może prowadzić do oddłużenia. Polega ona na zmianie warunków spłaty zadłużenia, takich jak zmniejszenie kwoty zadłużenia, rozłożenie spłaty na raty czy wydłużenie okresu spłaty.

Restrukturyzacja długu może być dokonana zarówno przez wierzyciela, jak i przez osobę zadłużoną. W przypadku, gdy restrukturyzację długu przeprowadza wierzyciel, należy pamiętać o konieczności podpisania aneksu do umowy kredytowej.

Porady dla zadłużonych – jak sobie radzić z długami?

- Zadłużenie to problem, którego nie da się zignorować – im szybciej podejmiemy działania, tym łatwiej będzie nam go rozwiązać. Warto zacząć od dokładnego przeanalizowania swojej sytuacji finansowej, zidentyfikowania źródeł długu i określenia jego całkowitej kwoty.

- Następnie należy sporządzić plan spłaty długu – warto zacząć od uregulowania zobowiązań o najwyższym oprocentowaniu. Jeśli jest to możliwe, warto też rozważyć konsolidację długów – czyli połączenie ich w jedno zobowiązanie z niższą ratą.

- Warto też zastanowić się nad zmianą stylu życia i ograniczeniem zbędnych wydatków – może to pozwolić na zaoszczędzenie dodatkowych pieniędzy, które można przeznaczyć na spłatę długu.

- W przypadku problemów z regulowaniem zobowiązań, warto skontaktować się z wierzycielem i porozmawiać o możliwościach negocjacji warunków spłaty lub uzyskaniu okresu karencji.

- Nie należy też bagatelizować problemu i unikać kontaktu z wierzycielem – w dłuższej perspektywie może to tylko pogorszyć sytuację i spowodować narastania problemów zadłużenia.

Oddłużanie osób fizycznych – czy to naprawdę działa?

Oddłużanie to proces, który pozwala na znaczne zmniejszenie lub całkowite pozbycie się zadłużenia. Dla wielu osób jest to jedyny sposób na wyjście z trudnej sytuacji finansowej. Jednak wiele osób zastanawia się, czy oddłużanie rzeczywiście działa i czy warto zainwestować w ten proces.

Odpowiedź na to pytanie jest złożona i zależy od indywidualnych okoliczności. Oddłużanie może pomóc w uzyskaniu znacznej ulgi w spłacie długów, ale może też wpłynąć negatywnie na historię kredytową. Dlatego warto dokładnie przeanalizować swoją sytuację finansową i skonsultować się z ekspertami przed podjęciem decyzji.

Oddłużanie osób fizycznych jest jednym z najważniejszych i najtrudniejszych problemów społeczno-gospodarczych naszych czasów. Dotyczy ono nie tylko indywidualnych dłużników, ale także całych grup społecznych i regionów kraju. Zjawisko to jest wynikiem procesów makroekonomicznych, takich jak inflacja, wzrost bezrobocia, spadek dochodów itp., jak również indywidualnych wyborów i decyzji, takich jak nierzetelne zarządzanie finansami, nadmierne korzystanie z kredytów i pożyczek oraz brak świadomości finansowej.

Jakie dokumenty są potrzebne do oddłużenia?

Proces oddłużania wymaga użycia odpowiednich dokumentów i formalności. Podstawowe dokumenty, które będą potrzebne, to:

- Wniosek o oddłużenie

- Oświadczenie o sytuacji majątkowej

- Zaświadczenia o dochodach i wydatkach

- Dokumenty potwierdzające zobowiązania finansowe

Oprócz tych dokumentów, może być wymaganych również innych, specyficznych dla danej sytuacji. Dlatego ważne jest, aby skonsultować się z ekspertami w dziedzinie oddłużenia, którzy pomogą w przygotowaniu odpowiednich dokumentów i przeprowadzeniu procesu w sposób skuteczny i bezpieczny.

Oddłużenie a historia kredytowa – jak to wpłynie na moją zdolność kredytową?

Proces oddłużenia może wpłynąć na historię kredytową w różny sposób. W przypadku całkowitego oddłużenia, zadłużenie zostanie usunięte z historii kredytowej, co pozytywnie wpłynie na zdolność kredytową.

Oddłużanie osób fizycznych to proces, który ma na celu pomóc osobom zadłużonym w uzyskaniu finansowej stabilizacji również poprzez poprawę historii kredytowej. Jest to proces, który pozwala na wyjście z spirali zadłużenia i powrót do normalnego życia. W tej książce omówimy, czym dokładnie jest oddłużanie, jakie są jego rodzaje, a także jakie korzyści wynikają z jego przeprowadzenia.

Jak skutecznie spłacić dług?

Spłata długu to proces, który wymaga odpowiedniego planowania oraz systematycznego podejścia. Oto kilka sposobów, które pomogą w skutecznej spłacie długu:

- Stwórz budżet domowy – dokładne określenie swoich wydatków i dochodów pozwoli na lepszą kontrolę nad finansami oraz na oszczędzanie pieniędzy, które zostaną przeznaczone na spłatę długu.

- Negocjuj z wierzycielem – w przypadku problemów ze spłatą długu warto skontaktować się z wierzycielem i przedstawić swoją sytuację. Wiele firm oferuje korzystne warunki spłaty, takie jak obniżenie oprocentowania, przedłużenie okresu spłaty lub tzw. sankcję kredytu darmowego, czyli spłatę jedynie kapitału pożyczki

- Czym dokładnie jest oddłużanie? Jest to proces, w wyniku którego osoba zadłużona uzyskuje pomoc w spłacie swoich długów, zwykle przez profesjonalną firmę, która zajmuje się takimi sprawami. W ten sposób dłużnik może spłacać swoje zobowiązania w sposób bardziej kontrolowany i regularny, a jednocześnie uniknąć nękających go windykacji i komorników.

- Istnieją dwa główne rodzaje oddłużania: konsumenckie i postępowanie restrukturyzacyjne. W przypadku oddłużania konsumenckiego, osoba zadłużona składa wniosek o umorzenie swoich długów do sądu. Po spełnieniu określonych warunków, sąd może zdecydować o umorzeniu zadłużenia, co pozwala osobie zadłużonej na wyjście z spiralnego długu.

- Drugim rodzajem oddłużania jest postępowanie restrukturyzacyjne. W tym przypadku osoba zadłużona zawiera umowę z wierzycielem, która określa zasady spłaty długu w sposób bardziej kontrolowany i przyjazny dla dłużnika. Dzięki temu dłużnik może spłacać swoje zobowiązania w sposób bardziej elastyczny, co pozwala na uniknięcie dalszych problemów związanych z zadłużeniem.

- Warto zaznaczyć, że oddłużanie nie jest rozwiązaniem dla każdego, a jedynie dla tych osób, które znajdują się w trudnej sytuacji finansowej. Jednakże, jeśli osoba zadłużona jest w stanie zrealizować swoje zobowiązania, powinna to zrobić na własną rękę, a nie korzystać z pomocy firm oddłużeniowych.

- Korzyści z przeprowadzenia procesu oddłużania są liczne. Przede wszystkim pozwala to na odzyskanie spokoju i stabilizacji finansowej. Osoba oddłużona może skupić się na rozwoju swojej kariery i życiu prywatnym, a nie musi martwić się o swoje zadłużenie i ciągłe nękające ją wezwania do zapłaty. Ponadto, oddłużanie może pozwolić na uniknięcie konsekwencji takich jak komornik czy niska zdolność kredytowa.

Oddłużanie osób fizycznych w Polsce

W Polsce oddłużanie osób fizycznych reguluje ustawa z dnia 28 lutego 2003 r. prawo upadłościowe i ustawa prawo bankowe. Ustawa ta stanowi, że osoby fizyczne mogą starać się o zawarcie umowy z wierzycielem, w której ustalona zostanie niższa rata kredytu lub pożyczki, lub też zawarcie umowy o spłacie zadłużenia w ratach. Jeśli jednak taka umowa nie zostanie zawarta lub wierzyciel nie będzie chciał jej zawrzeć, osoba fizyczna może wystąpić do sądu z wnioskiem o oddłużenie.

Proces oddłużenia jest złożony i wymaga dokładnej analizy sytuacji finansowej dłużnika oraz dokładnej oceny jego zdolności kredytowej. W trakcie oddłużenia, dłużnik musi udowodnić, że nie jest w stanie spłacić swoich zobowiązań, a jednocześnie jest zdolny do przyszłych spłat. Wierzyciel musi zaś wykazać, że oddłużenie jest konieczne dla ochrony jego interesów i dla zapobieżenia upadłości. Sąd może wówczas podjąć decyzję o umorzeniu części lub całego długu, lub też o ustaleniu innej formy spłaty zadłużenia.

Zgodnie z obecną sytuacją na rynku kredytowym i finansowym w Polsce, oddłużanie osób fizycznych stanowi coraz większe wyzwanie dla krajowej gospodarki. Coraz więcej osób w Polsce boryka się z problemem zadłużenia, a brak odpowiednich rozwiązań w zakresie oddłużania może prowadzić do poważnych konsekwencji zarówno dla dłużników, jak i dla instytucji finansowych.

Proces restrukturyzacji zadłużenia

Oddłużanie to proces restrukturyzacji zadłużenia, który ma na celu umożliwienie osobom fizycznym spłatę zobowiązań finansowych. Restrukturyzacja ta może dotyczyć różnego rodzaju długów, w tym kredytów, pożyczek, zobowiązań z tytułu umów leasingowych, czy też zaległych rachunków za media i inne usługi. W praktyce oddłużanie odbywa się poprzez negocjacje z wierzycielem, którego celem jest odzyskanie zaległych płatności, a jednocześnie umożliwienie dłużnikowi uregulowania swojego zadłużenia w sposób elastyczny i dopasowany do jego sytuacji finansowej.

Najważniejszym krokiem w procesie oddłużania jest analiza sytuacji finansowej dłużnika. W tym celu wierzyciel dokonuje oceny sytuacji majątkowej dłużnika, jego źródeł dochodu oraz sposobu, w jaki zarządza swoim budżetem. Na podstawie tej analizy wierzyciel dokonuje wstępnej wyceny szans na spłatę zadłużenia i podejmuje decyzję o przyznaniu dłużnikowi odpowiedniej formy pomocy w oddłużaniu. Może to być na przykład umorzenie części zadłużenia, wydłużenie okresu spłaty, czy też restrukturyzacja spłat.

Proces oddłużania wiąże się z wieloma trudnościami i wyzwaniami. Wielu dłużników nie ma odpowiedniej wiedzy na temat funkcjonowania rynku finansowego i sposobów restrukturyzacji zadłużenia. Ponadto, wiele instytucji finansowych niechętnie podejmuje się pomocy w oddłużaniu, obawiając się o swoje zyski i ryzyko związane z niespłacalnymi długami. Dlatego też ważne jest, aby proces oddłużania był prowadzony przez specjalistów w dziedzinie finansów i prawa, którzy posiadają odpowiednią wiedzę i doświadczenie w zakresie restrukturyzacji zadłużenia.

W Polsce istnieją różne formy pomocy w oddłużaniu, w tym instytucje finansowe, doradcy finansowi, organizacje pozarządowe oraz specjalizujące się w tym zakresie kancelarie prawne.

Przyczyny zadłużenia

- Jednym z najistotniejszych czynników zwiększających ryzyko zadłużenia i konieczności oddłużenia osób fizycznych jest łatwy i powszechnie dostępny kredyt. Kredyty konsumpcyjne, hipoteczne czy samochodowe są coraz łatwiej dostępne i w wielu przypadkach są udzielane bez sprawdzenia zdolności kredytowej osoby starającej się o kredyt. W przypadku kredytów hipotecznych, wielu kredytobiorców bierze kredyt na maksymalną kwotę, jaką bank jest w stanie udzielić, nie zwracając uwagi na fakt, że w przypadku niespodziewanych wydarzeń, takich jak choroba, utrata pracy czy rozwód, mogą znaleźć się w sytuacji, w której nie będą w stanie spłacić swojego zadłużenia.

- Kolejnym czynnikiem zwiększającym ryzyko zadłużenia jest brak świadomości finansowej i brak umiejętności zarządzania finansami. Osoby, które nie znają podstawowych zasad gospodarowania pieniędzmi, nie mają umiejętności planowania budżetu i nie potrafią zarządzać swoimi finansami, są bardziej narażone na problemy finansowe i zadłużenie.

- Innym ważnym czynnikiem wpływającym na zwiększenie ryzyka zadłużenia jest nadmierna konsumpcja. Osoby, które żyją ponad stan i wydają więcej niż zarabiają, często sięgają po kredyty konsumpcyjne, aby sprostać swoim potrzebom i pragnieniom. Jednak w dłuższej perspektywie, taka polityka może prowadzić do poważnych problemów finansowych, a nawet do konieczności oddłużenia.

- Ostatnim czynnikiem, na który warto zwrócić uwagę, jest brak świadomości prawnej i nieznajomość procedur związanych z oddłużaniem. Osoby zadłużone często nie zdają sobie sprawy z faktu, że mają prawo do skorzystania z różnych rozwiązań prawnych, takich jak układy z wierzycielami czy upadłość konsumencka, które pozwalają na uregulowanie długów i wyprowadzenie się z trudnej sytuacji finansowej. Brak wiedzy na ten temat może prowadzić do trwałego zadłużenia i braku perspektyw na wyjście z tej sytuacji.

Oddłużanie poprzez upadłość konsumencką

Sposobem na oddłużenie jest złożenie wniosku o upadłość konsumencką. Upadłość konsumencka umożliwia dłużnikowi umorzenie części lub całości swojego zadłużenia, a także umożliwia w większym stopniu kontrolowanie procesu spłaty zadłużenia. Jednakże, proces ten jest związany z dodatkowymi kosztami oraz utratą części lub całości majątku, a także może mieć negatywne skutki w postaci utraty zaufania wśród wierzycieli.

Masz problem z zadłużeniem? Wypełnij formularz – odpowiemy do 30 minut.

Oddłużanie osób fizycznych – pytania i odpowiedzi

- Czym jest oddłużanie?

Odpowiedź: Oddłużanie to proces spłaty zadłużenia i pozbycie się długów. Może obejmować negocjacje z wierzycielami, restrukturyzację długu, a w niektórych przypadkach, upadłość konsumencką. - Czy mogę sam(a) oddłużyć się?

Odpowiedź: Tak, istnieje wiele sposobów, aby oddłużyć się samodzielnie, takich jak planowanie budżetu, kontrolowanie wydatków i oszczędzanie. W przypadkach bardziej skomplikowanych zaleca się skorzystanie z usług specjalisty lub doradcy finansowego. - Czy oddłużanie jest bezpieczne?

Odpowiedź: Oddłużanie może być bezpieczne, jeśli przestrzegane są zasady, a proces jest prowadzony zgodnie z prawem. W przypadku upadłości konsumenckiej, może to mieć negatywne skutki na dalsze możliwości kredytowe lub finansowe. - Czy oddłużanie jest drogie?

Odpowiedź: Koszty oddłużania mogą się różnić w zależności od wybranych metod i specjalisty z którym współpracujemy. Negocjacje z wierzycielami i restrukturyzacja długu mogą być stosunkowo tanie, ale upadłość konsumencka może wiązać się z wyższymi kosztami, takimi jak opłaty za usługi prawnicze lub koszty postępowania sądowego.