Chwilówki są rodzajem pożyczek udzielanych na krótki okres czasu, zazwyczaj do 30 dni. Są one często udzielane przez firmy pozabankowe, a ich główną zaletą jest to, że można je otrzymać bardzo szybko, często w ciągu kilku godzin od złożenia wniosku.

Jednak ze względu na krótki okres spłaty oraz często wysokie oprocentowanie, chwilówki mogą być droższe niż inne rodzaje pożyczek. Dlatego też przed ich zaciągnięciem warto dokładnie zapoznać się z warunkami umowy i upewnić się, że będziemy w stanie spłacić pożyczkę w wyznaczonym terminie.

Na co zwrócić uwagę w umowie pożyczki?

Umowa chwilówki to dokument, który określa warunki zawarcia i realizacji pożyczki udzielanej przez firmę pożyczkową. Zawiera ona informacje takie jak: imiona i nazwiska stron umowy, kwota pożyczki, termin spłaty, wysokość oprocentowania, kary za nieterminową spłatę, informacje o ubezpieczeniu pożyczki i inne istotne dla stron umowy kwestie.

Umowa chwilówki powinna być dokładnie przeczytana przed jej podpisaniem, aby upewnić się, że zawarte w niej warunki są dla nas korzystne i zrozumiałe. W przypadku wątpliwości lub pytań, należy skonsultować się z doradcą finansowym lub prawnikiem.

Umowy pożyczki zawierane z udziałem konsumentów podlegają, ujmując rzecz najogólniej, dwóm szczególnym grupom regulacji. Po pierwsze, są to przepisy o kredycie konsumenckim zawarte w ustawie o kredycie konsumenckim. Z założenia mają one zastosowanie do szerokiej grupy stosunków konsumenckich mających z funkcjonalnego punktu widzenia charakter kredytowy (niezależnie od ich formy prawnej).

W przypadku umów pożyczki koncepcja ta znalazła swój wyraz w art. 3 ust. 2 pkt 1 u.k.k., rozciągającym stosowanie przepisów ustawy na umowy pożyczki.

Po drugie, do pożyczek konsumenckich mają także zastosowanie ogólne przepisy regulujące zawieranie umów z udziałem konsumenta, niezależnie od ich typu czy przedmiotu: regulacja klauzul abuzywnych, przepisy o umowach zawieranych na odległość i poza lokalem przedsiębiorstwa oraz o nieuczciwych praktykach rynkowych.

>> Przeczytaj także: Jak poradzić sobie z długami komorniczymi?

Gdzie znajdę dobrego doradcę finansowego lub prawnika od długów?

Prawnik od długów to specjalista, który zajmuje się pomocą osobom mającym trudności z terminową spłatą swoich zobowiązań finansowych. Prawnik ten może pomóc w negocjacjach z wierzycielami, uzyskaniu odroczenia terminu spłaty długu lub rozłożeniu go na mniejsze raty. Może również reprezentować klienta w sądzie w przypadku spraw dotyczących długów.

Prawnik od długów może pomóc osobie zadłużonej w uporaniu się z problemem długów i odzyskaniu finansowej stabilności.

Czy warto zatrudnić doradcę finansowego, gdy chcę wziąć chwilówkę bez BIK?

Doradca finansowy chwilówek to osoba, która pomaga klientom w wyborze odpowiedniej chwilówki i udziela im porad dotyczących jej spłaty. Doradca finansowy chwilówek może przedstawić różne oferty chwilówek dostępne na rynku i pomóc wybrać tę najkorzystniejszą dla danego klienta.

Może również udzielić porad dotyczących spłaty chwilówki, w tym wskazówek jak uniknąć problemów związanych z nieterminową spłatą. Doradca finansowy chwilówek może pomóc osobie zainteresowanej zaciągnięciem chwilówki w podjęciu świadomej decyzji i uniknięciu problemów finansowych.

Gdzie znajdę pożyczkę 100 zł dla każdego?

Wiele firm pożyczkowych oferuje pożyczki o różnej wysokości, w tym także pożyczki w wysokości 100 zł. Jednak przed zaciągnięciem pożyczki należy dokładnie zapoznać się z jej warunkami i upewnić się, że będziemy w stanie spłacić pożyczkę w wyznaczonym terminie.

Nie istnieje pożyczka, która byłaby dostępna dla każdego bez względu na jego sytuację finansową czy historię kredytową. Każda firma pożyczkowa ma swoje własne wymagania dotyczące udzielania pożyczek i decyduje, komu je udzielić.

Zazwyczaj wymagane jest posiadanie stałego dochodu, brak negatywnych wpisów w bazach dłużników i spełnienie innych wymogów. Dlatego też nie można z góry stwierdzić, że dana pożyczka jest dostępna dla każdego. Zawsze warto sprawdzić warunki danej pożyczki i skontaktować się z firmą pożyczkową, aby uzyskać więcej informacji.

Chwilówki można szukać w wielu miejscach, w tym w firmach pożyczkowych działających zarówno stacjonarnie, jak i online. Można również skorzystać z usług pośredników finansowych, którzy oferują pomoc w wyborze i uzyskaniu chwilówki.

Aby znaleźć odpowiednią chwilówkę, warto porównać różne oferty dostępne na rynku i wybrać tę, która będzie najkorzystniejsza dla naszych potrzeb i możliwości finansowych. Warto również zwrócić uwagę na opinie innych klientów o danej firmie pożyczkowej, co pozwoli wybrać rzetelnego i uczciwego pożyczkodawcę.

Wady pożyczek chwilówek

Chwilówki, czyli pożyczki krótkoterminowe, mogą być czasami uważane za wady z kilku powodów. Po pierwsze, często są one udzielane z bardzo wysokimi opłatami i prowizjami, co może sprawić, że ostateczny koszt pożyczki będzie znacznie wyższy niż w przypadku innych rodzajów pożyczek.

Po drugie, chwilówki często są udzielane bez weryfikacji zdolności kredytowej klienta, co oznacza, że mogą być one dostępne dla osób, które mają trudności ze spłatą swoich zobowiązań finansowych. To z kolei może prowadzić do zadłużenia i poważnych problemów finansowych.

Zalety chwilówek – dlaczego tzw. pożyczki bez BIK są tak popularne?

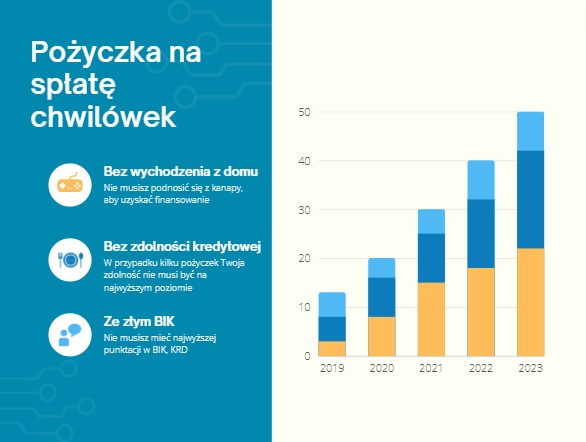

Chociaż chwilówki mogą mieć wiele wad, istnieją również pewne zalety tych pożyczek. Po pierwsze, chwilówki są często bardzo łatwo dostępne i można je otrzymać szybko, czasami nawet w ciągu kilku minut. Dzięki temu są one doskonałym rozwiązaniem w sytuacjach, gdy potrzebujesz szybkiego zastrzyku gotówki, np. w przypadku nagłych wydatków lub pilnej potrzeby zakupu.

Po drugie, chwilówki często nie wymagają załatwiania skomplikowanych formalności i nie wymagają przedstawiania zaświadczeń o dochodach, co oznacza, że są one dostępne dla większości osób. Po trzecie, chwilówki często są dostępne online, co oznacza, że można je uzyskać bez wychodzenia z domu i bez konieczności osobistego kontaktu z pracownikiem firmy pożyczkowej.

Chwilówki a sankcja kredytu darmowego?

Co to jest sankcja kredytu darmowego? Jak skorzystać i po co? W przepisach ustawy o kredycie konsumenckim wprowadzony został wyjątkowy instrument, stworzony na potrzeby sankcjonowania przypadków naruszenia obowiązków informacyjnych i formalnych nałożonych na kredytodawcę (w tym pożyczkodawcę).

Zgodnie z art.45 ust. 1 u.k.k., wprowadzającym tzw. sankcję kredytu darmowego, w razie uchybienia wymaganiom wyliczonym w tym przepisie kredytodawca jest uprawiony do zwrotu kredytu w wysokości rat kapitałowych – bez niemal wszystkich dodatkowych opłat (w tym zwłaszcza odsetek kapitałowych). Na podstawie dotychczasowych obserwacji można było dojść do wniosku, że instrument ten stosowany jest w praktyce jedynie sporadycznie.

Badanie poświęcone funkcjonowaniu przepisów o kredycie konsumenckim w praktyce sądowej, prowadzone w Instytucie Wymiaru Sprawiedliwości w 2014 r., nie wykazało jakichkolwiek spraw, w których sankcja kredytu darmowego znalazłaby zastosowanie.

Mimo wątpliwości co do prawidłowości spełnienia obowiązków informacyjnych w części analizowanych spraw, sankcja kredytu darmowego również nie była stosowana przez sądy. Wyjątkiem w tym zakresie pozostaje tylko jeden z omawianych przypadków, w którym doszło do sytuacji odwrotnej – sankcja kredytu darmowego stała się jednym z kluczowych zagadnień, szeroko omawianych przez sąd.

Odnosząc się do tych kwestii, sąd wyraźnie opowiedział się za koncepcją, zgodnie z którą sankcja kredytu darmowego opiera się na kształtującym prawie podmiotowym konsumenta, który może wykonać je przez złożenie oświadczenia woli.

Jak zauważył sąd, oświadczenie to zostało złożone w piśmie procesowym – które jednak nie zostało podpisane przez stronę. Wymagało to, w konsekwencji, rozstrzygnięcia wstępnego zagadnienia, czy złożone oświadczenie odpowiadało ogólnej przesłance z art. 45 u.k.k. Zdaniem sądu przesłanka ta została spełniona, albowiem art. 45 ust. 1 u.k.k. zastrzega formę pisemną jedynie ad probationem.

Równocześnie, w okolicznościach sprawy nie budzi wątpliwości, od jakiej osoby pochodziło pismo (autorstwo niepodpisanego pozwu wynika wprost z jego treści oraz z opłacenia go przez pozwaną).

Rozstrzygnąwszy tę kwestię, sąd skupił się na określeniu skutków, jakie dla umowy pożyczki wywołała sankcja kredytu darmowego. Po pierwsze, wskazał on, że mechanizm ten działa ex tunc, a tym samym pozbawia wstecznie podstawy prawnej wszelkie świadczenia spełnione przez konsumenta z tytułu kosztów udzielenia pożyczki (kredytu konsumenckiego).

W tym wypadku oznaczało to powstanie po stronie konsumenta roszczenia o zwrotu uiszczonej części prowizji. Po drugie, wskazał on także na mechanizm zwrotu świadczenia, stwierdzając, że konsument może potrącić swoje roszczenie z roszczeniem pożyczkodawcy o zwrot kapitału pożyczki.

Za oświadczenie o potrąceniu należałoby przy tym uważać – co szczególnie interesujące w argumentacji sądu – samo złożenie oświadczenia o skorzystaniu z sankcji kredytu darmowego.

Jakie mogą być koszty pożyczki?

Przez koszty pożyczki należy rozumieć wszelkie świadczenia zastrzegane od pożyczkobiorców na rzecz udzielających pożyczki, inne niż sam obowiązek zwrotu pożyczonego kapitału.

Z uwagi na typowy sposób zawierania tych umów – ograniczający do minimum negocjacje stron i sprowadzający się do akceptacji rozwiązań proponowanych przez pożyczkodawcę (zwykle w postaci wzorca umownego) – decyzja o wprowadzeniu i wysokości tych kosztów leżała z reguły wyłącznie po stronie pożyczkodawcy.

Obok pożyczek, które z założenia zostały ukształtowane jako stosunek nieodpłatny, grupa ta obejmowała także umowy, w których nieodpłatność miała jednak charakter w pewnej mierze pozorny. Czytaj dalej o: darmowe pożyczki bez BIK i zdolności kredytowej.

W przypadku krótkoterminowych pożyczek udzielanych online, pożyczkodawcy często nie przewidywali oprocentowania pożyczki, a także udzielali tzw. pożyczek darmowych, które charakteryzowały się brakiem oprocentowania.

Najczęściej były jednak zastrzegane tzw. opłaty windykacyjne z tytułu dochodzenia zwrotu kwoty pożyczki.

Podstawowym i najbardziej oczywistym rodzajem kosztów w umowie pożyczki jest oprocentowanie kapitału przekazanego do korzystania pożyczkobiorcy (odsetki kapitałowe). Jest ono zastrzegane w niemal wszystkich umowach pożyczki.

Jedyne wyjątki w tym zakresie dotyczyły pożyczek udzielanych online i określanych niekiedy przez pożyczkodawców jako „darmowe” – w istocie opartych jednak na przeniesieniu odpłatności na inne koszty pożyczki.

Wysokość odsetek kapitałowych jest zwykle określana w umowach pożyczki przez wskazanie stawki procentowej oraz okresu, w odniesieniu do którego miała ona zastosowanie.

Chwilówki to popularne formy pożyczek, które oferowane są na krótki okres czasu, zwykle do 30 dni. Z tego względu są one często uważane za drogie, ponieważ oprocentowanie tych pożyczek może być wysokie.

Warto jednak pamiętać, że chwilówki są przeznaczone głównie dla osób, które potrzebują szybkiego zastrzyku gotówki na krótki okres czasu, i dlatego też nie należy porównywać ich kosztów z kosztami tradycyjnych pożyczek, które oferowane są na dłuższy okres czasu. Jeśli potrzebujesz pożyczki na krótki okres czasu i rozważasz chwilówkę, ważne jest, aby dokładnie przeanalizować oferty różnych firm i wybrać tę, która ma najkorzystniejsze warunki dla ciebie.

Nowe pożyczki chwilówki – gdzie szukać mało znanych pożyczek?

Nowe pożyczki chwilówki to pożyczki, które oferowane są przez firmy pożyczkowe, które dopiero co zaczęły działać na rynku. Tego typu pożyczki mogą być atrakcyjne dla osób, które szukają szybkiego i łatwego sposobu na uzyskanie dodatkowej gotówki.

Nowe firmy pożyczkowe często oferują konkurencyjne warunki, takie jak niższe oprocentowanie czy niższe koszty dodatkowe, w celu zachęcenia klientów do skorzystania z ich usług. Jeśli rozważasz nowe pożyczki chwilówki, ważne jest, aby dokładnie zapoznać się z ofertami różnych firm i wybrać tę, która ma najlepsze warunki dla ciebie.

Mało znane chwilówki to pożyczki, które oferowane są przez mniej znane firmy pożyczkowe. Jeśli szukasz takich pożyczek, możesz zacząć od sprawdzenia ofert różnych firm pożyczkowych w internecie.

Wiele mniej znanych firm pożyczkowych może być również dostępnych w twojej okolicy, więc warto poszukać ich w lokalnych katalogach firm lub zapytać znajomych czy rodzinę, czy nie słyszeli o jakichś mniej znanych firmach pożyczkowych, które mogą być godne uwagi.

Pamiętaj jednak, że niezależnie od tego, czy skorzystasz z usług mało znanej firmy pożyczkowej, czy bardziej znanej, ważne jest, aby dokładnie przeanalizować ofertę i upewnić się, że warunki pożyczki są dla ciebie korzystne.

Chwilówki dla zadłużonych bez odmowy – gdzie najłatwiej uzyskać?

Jeżeli jesteś osobą zadłużoną i szukasz chwilówki dla zadłużonych bez odmowy, możesz rozważyć skorzystanie z pożyczki konsolidacyjnej. Pożyczka ta pozwala połączyć wszystkie twoje zobowiązania w jedno, co może ułatwić ci spłatę i obniżyć miesięczne raty.

Ważne jest jednak, aby dokładnie zapoznać się z warunkami oferowanej pożyczki i upewnić się, że jest ona dla ciebie odpowiednia. Zawsze warto też porównać oferty różnych firm pożyczkowych, aby wybrać najkorzystniejszą dla siebie.

Wskazówki dotyczące porównywania najłatwiejszych do uzyskania pożyczek osobistych

Rozważ te wskazówki, porównując najłatwiejsze do uzyskania pożyczki chwilówki:

- Przyjrzyj się wcześniej ich wymaganiom. Zanim zaczniesz wypełniać wnioski o pożyczkę, przejrzyj wymagania kredytowe i dochodowe pożyczkodawcy, aby sprawdzić, czy jesteś dobrym kandydatem. Niektórzy pożyczkodawcy publikują swoje wymagania publicznie na swoich stronach internetowych. Jeśli nie widzisz go na liście, możesz zadzwonić pod numer obsługi klienta i poprosić o wymagania przez telefon. Możesz je również przejrzeć w porównywarkach internetowych.

- Dowiedz się, ile możesz pożyczyć. Wielu pożyczkodawców ma ścisłe minimalne i maksymalne limity pożyczki. Zanim złożysz wniosek o pożyczkę, ważne jest, aby zrozumieć, czy kwota, którą musisz pożyczyć, mieści się w granicach pożyczkodawcy.

- Porównaj opłaty i RRSO. Stopa procentowa określa, ile odsetek zapłacisz w okresie kredytowania. RRSO to oprocentowanie powiększone o wszelkie opłaty, które zostaną naliczone w skali roku. Zawsze upewnij się, że porównujesz RRSO pożyczkodawcy, a nie tylko oprocentowanie.

- Dowiedz się, ile będziesz musiał oddać i czy stać Cię na spłatę. Kiedy ubiegasz się o chwilówkę, pożyczkodawca zazwyczaj oferuje różne warunki spłaty do wyboru. Dłuższe terminy spłaty oznaczają niższe miesięczne płatności i zazwyczaj wiążą się z wyższymi prowizjami, podczas gdy krótsze terminy spłaty mają wyższe miesięczne płatności. Zdecyduj, na jaką miesięczną opłatę możesz sobie pozwolić i wybierz okres spłaty na podstawie tej kwoty.

Co sprawia, że pożyczka jest łatwa do uzyskania?

Chwilówki są łatwe do uzyskania, gdy mają elastyczne wymagania dotyczące zdolności kredytowej i historii kredytowej. Podczas gdy najlepsi pożyczkodawcy często mają wysokie wymagania dotyczące zdolności kredytowej, niektórzy akceptują niskie wyniki np. 50 punktów na 100 w rankingu BIK.

Kwalifikacja będzie znacznie łatwiejsza, jeśli znajdziesz pożyczkodawcę o niższym progu zdolności kredytowej, który specjalizuje się w pracy z pożyczkobiorcami, którzy mają zły BIK i KRD.

Jakie są najłatwiejsze do uzyskania pożyczki bez BIK?

Najłatwiejszą pożyczką bez BIK do uzyskania jest taka, która ma niski próg zdolności kredytowej, który będzie się różnić w zależności od pożyczkodawcy. Jednak najczęściej pożyczkodawcy online mają mniej rygorystyczne wymagania kwalifikacyjne w porównaniu z tradycyjnymi bankami czy SKOKami. Jeśli wiesz, że masz zły BIK, prawdopodobnie będziesz miał więcej szczęścia, ubiegając się o pożyczkę chwilówkę za pośrednictwem pożyczkodawcy internetowego. Tu trudne pożyczki dla zadłużonych – ranking.

Należy jednak zauważyć, że pożyczkodawcy online, którzy obsługują wnioskodawców o słabym rankingu BIK, zazwyczaj pobierają wyższe opłaty. Ale twoim celem przy ubieganiu się o pożyczkę ze złym BIK, nie powinno być uzyskanie najniższych możliwych stawek; powinno być znalezienie pożyczkodawcy, który może udzielić pożyczki w tej konkretnej sytuacji finansowej.

Jak uzyskać łatwą pożyczkę chwilówkę?

Chociaż proces różni się w zależności od pożyczkodawcy, wykonaj następujące ogólne kroki, aby ubiegać się o łatwą pożyczkę:

- Sprawdź swoją zdolność kredytową. Najlepiej znać swoją zdolność kredytową przed złożeniem wniosku o pożyczkę. Możesz zweryfikować zdolność w naszym kalkulatorze raty kredytu. Zrozumienie twojego wyniku może skierować cię w stronę pożyczkodawcy, który może ci najlepiejpo służyć.

- Poświęć trochę czasu, aby poprawić swój wynik, jeśli to konieczne. Jeśli Twój wynik kredytowy jest poniżej minimalnego progu, poświęć trochę czasu na poprawę wyniku . Jako dobrą zasadę, upewnij się, że nie ma błędów w raporcie kredytowym i pospłacaj swoje salda odnawialne, np. karty kredytowe.

- Określ, na co możesz sobie pozwolić. Powinieneś zrozumieć, na jaką miesięczną opłatę możesz sobie pozwolić, zanim złożysz wniosek o pożyczkę. Przejrzyj swoje bieżące wydatki i dochody, aby obliczyć, jakimi środkami możesz zarządzać. Dzięki temu nie zaciągniesz pożyczki, której nie będziesz w stanie spłacić.

Niektórzy pożyczkodawcy oferują proces wstępnej kwalifikacji, który pozwala zobaczyć, jakie warunki możesz otrzymać, jeśli się kwalifikujesz, bez szkody dla Twojej zdolności kredytowej. Wstępna kwalifikacja u wielu pożyczkodawców to najłatwiejszy sposób na znalezienie najlepszej oferty dla Twojej konkretnej sytuacji.

Prześlij swoją aplikację. Po znalezieniu i wybraniu pożyczkodawcy, który Ci odpowiada, wypełnij wniosek. Ranking pożyczek znajdziesz tutaj, wystarczy kliknij w złóż wniosek.

Jak zwiększyć zdolność kredytową, aby uzyskać chwilówkę?

Istnieje kilka sposobów, które mogą pomóc Ci zwiększyć swoją zdolność kredytową. Oto kilka sugestii:

- Regularnie spłacaj swoje istniejące zobowiązania, takie jak karty kredytowe i pożyczki. Im lepsza jest Twoja historia spłat, tym lepszą zdolność kredytową będziesz mieć.

- Unikaj nadmiernego zadłużania się. Staraj się nie przekraczać 30% swojego maksymalnego limitu kredytowego na kartach kredytowych.

- Zgromadź oszczędności. Im więcej pieniędzy masz na swoim koncie oszczędnościowym, tym lepiej. Oszczędności mogą pomóc Ci zabezpieczyć się przed nieoczekiwanymi wydatkami i zwiększyć swoją zdolność kredytową.

- Staraj się zamykać wszystkie odnawialne zobowiązania i chwilówki. Ponadto, możesz również zwiększyć swoje dochody, aby wykazać, że jesteś w stanie regularnie spłacać kredyt, oraz zmniejszyć wydatki, aby zwiększyć swoją zdolność kredytową.

Możesz również rozważyć wzięcie kredytu na mniejszą kwotę lub z większym wkładem własnym, aby zmniejszyć ryzyko dla banku i zwiększyć swoje szanse na uzyskanie kredytu.

Co lepiej konsolidacja czy chwilówka bez BIK?

Odpowiedź na to pytanie zależy od indywidualnej sytuacji finansowej każdej osoby.

Z jednej strony konsolidacja kredytu pozwala połączyć kilka różnych zobowiązań w jeden, co może ułatwić spłatę i zmniejszyć całkowite koszty kredytu.

Z drugiej strony chwilówki bez BIK mogą być dobrym rozwiązaniem dla osób, które potrzebują szybkiej gotówki i nie mają czasu lub możliwości, aby ubiegać się o konsolidację kredytu. Dlatego też zalecam skonsultowanie się z doradcą finansowym, aby uzyskać indywidualną poradę dotyczącą tego, co będzie najlepsze dla Twojej sytuacji finansowej.

>> Przeczytaj: Pomoc dla zadłużonych, kto pomaga z zajęciem komorniczym?